Do cổ phiếu này đã xác lập xu hướng tăng trưởng dài hạn nên việc mua vào khi có điều chỉnh ngắn hạn được ủng hộ. Nhà đầu tư có thể cân nhắc mua vào nếu giá test lại vùng 10,500 – 12,500, với quan điểm cắt lỗ nhanh chóng nếu giá phá vỡ hoàn toàn vùng này.

TÍN HIỆU KỸ THUẬT QUAN TRỌNG

Dài hạn: Trendline dài hạn đang hỗ trợ rất tốt. Giá cổ phiếu PXS đã nhiều lần hồi phục sau khi chạm vào trendline dài hạn trong quá khứ; điển hình là giai đoạn tháng 04/2013, tháng 09/2013…

Vì vậy, xu hướng dài hạn đang tiếp tục được củng cố và khá ổn định dù giá cổ phiếu biến động rất mạnh trong ngắn hạn.

Phá vỡ vùng đỉnh cũ. Vùng 10,500 – 12,500 được đánh giá là rất mạnh vì trùng với các vùng đỉnh cũ quan trọng như đỉnh cũ tháng 08/2010, tháng 05/2012 và gần đây nhất là tháng 06/2013.

Vì vậy, việc phá vỡ vùng này cho thấy giá đã nâng lên một tầm cao mới và quỹ đạo dao động của giá sẽ có cận dưới là vùng 10,500 – 11,500 trong thời gian tới. Dự kiến vùng này sẽ đóng vai trò hỗ trợ mạnh nếu giá giảm trở lại.

Ngắn hạn: Thanh khoản giảm nhưng vẫn ở mức an toàn. Khối lượng khớp lệnh giảm khá mạnh trong những tuần gần đây nhưng nhìn chung vẫn ở mức an toàn và dao động quanh mức trung bình 20 phiên gần nhất (tương đương 560,000 đơn vị/phiên).

Điều này cho thấy lực cầu vào PXS vẫn ổn định trong ngắn hạn. Nếu điều này vẫn tiếp diễn trong thời gian tới thì nguy cơ điều chỉnh sẽ không quá cao.

Swing Trd cho bán trở lại. Hai đường Swing Trd 2 và Swing Trd 3 đã cắt nhau và cho tín hiệu bán mạnh. Điều này làm hạn chế khá nhiều khả năng tăng trưởng của giá.

Các ngưỡng hỗ trợ/kháng cự đáng chú ý xác định theo Fibonacci:

• Ngưỡng 0% : 15,800

• Ngưỡng 23.6% : 13,400

• Ngưỡng 38.2% : 12,000

• Ngưỡng 50.0% : 10,800

• Ngưỡng 61.8% : 9,600

• Ngưỡng 100.0%: 5,700

Chiến lược trading: Do cổ phiếu này đã xác lập xu hướng tăng trưởng dài hạn nên việc mua vào khi có điều chỉnh ngắn hạn được ủng hộ. Nhà đầu tư có thể cân nhắc mua vào nếu giá test lại vùng 10,500 – 12,500, với quan điểm cắt lỗ nhanh chóng nếu giá phá vỡ hoàn toàn vùng này.

MỘT SỐ THÔNG TIN ĐÁNG CHÚ Ý

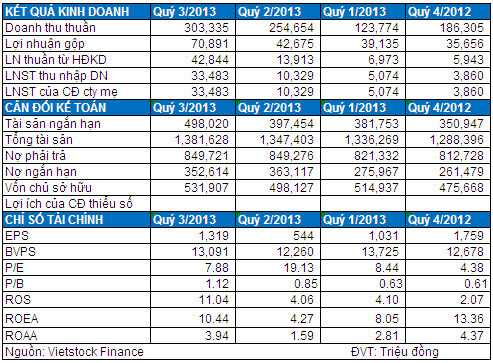

Doanh thu – Lợi nhuân sụt giảm so với cùng kỳ, nhưng hiệu quả đang có dấu hiệu cải thiện. Lũy kế 9 tháng đầu năm 2013, doanh thu của PXS đạt 681.8 tỷ đồng và lãi ròng đạt 49.2 tỷ đồng, lần lượt giảm 32% và 21% so với cùng kỳ năm ngoái. Mặc dù kết quả kinh doanh suy giảm nhưng hoạt động của PXS trong 9T/2013 vẫn có những điểm tích cực, chẳng hạn như:

(i) Tỷ lệ lợi nhuận gộp được cải thiện khi đạt 22.5% trong 9T/2013, trong khi cùng kỳ năm ngoái con số này chỉ là 18.5%.

(ii) Chi phí lãi vay được kéo giảm. Cụ thể, tổng chi phí lãi vay của PXS trong kỳ chỉ còn 50.3 tỷ đồng, được kéo giảm đến 33% so với cùng kỳ năm ngoái. Kết quả này có được chủ yếu nhờ vào việc lãi suất cho vay từ các ngân hàng được điều chỉnh giảm trong thời gian qua.

Lãi suất đi vay giảm mạnh và Chủ trương tiếp tục tái cơ cấu các khoản vay. Tổng giá trị khoản vay của PXS tính đến cuối tháng 9/2013 là 622 tỷ đồng, giảm nhẹ 5.9% so với đầu năm. Trong đó, khoản vay nợ ngắn hạn là 133 tỷ đồng và vay nợ dài hạn là 489 tỷ đồng.

Lãi suất đi vay cũa PXS đã được điều chỉnh giảm mạnh trong thời gian qua. Theo giải trình kết quả kinh doanh quý 3/2013, lãi suất vay trung bình của PXS giảm xuống chỉ còn 8% đối với các khoản vay ngắn hàn và 11.5% đối với vay dài hạn, trong khi mức lãi suất trung bình của năm 2012 là 12-15%.

Thông tin gần đây cho thấy PXS cũng đang có chủ trương tiếp tục tái cơ cấu các khoản vay. PXS đang lên kế hoạch sẽ trả nợ trước hạn cho khoản vay dài hạn tại Ngân hàng Bưu điện Liên Việt với giá trị 160 tỷ đồng. Nguồn tiền trả nợ đến chủ yếu từ phát hành cổ phiếu tăng vốn điều lệ và thoái vốn tại CTCP Sản xuất ống thép dầu khí Việt Nam (PVPIPE) cũng như nguồn tiền kết quả kinh doanh có được trong năm 2013.

Nếu điều này được thực hiện thì sẽ giúp PXS tiếp tục tiết giảm đáng kể chi phí lãi vay và giúp gia tăng lợi nhuận trong thời gian tới.

Sẽ hoàn thành kế hoạch doanh thu - lợi nhuận năm 2013. PXS đặt kế hoạch kinh doanh cho năm 2013 với tổng doanh thu 1,380 tỷ đồng, lợi nhuận sau thuế 98.72 tỷ đồng. Như vậy, PXS mới chỉ hoàn thành 49.4% kế hoạch doanh thu và 49.8% kế hoạch lợi nhuận sau khi kết thúc 9 tháng đầu năm 2013.

Tuy vậy, với kỳ vọng đẩy mạnh hạch toán dự án EPCC Mỏ Diamond của Chủ đầu tư Petronas PCVL trong quý 4 (có giá trị gần 1,200 tỷ đồng, kéo dài trong 12 tháng, thời gian khởi công giữa tháng 3/2013), nhiều khả năng PXS sẽ hoàn thành kế hoạch kinh doanh đã đề ra.

Triển vọng kinh doanh ổn định trong năm 2014. Bên cạnh việc hạch toán phần còn lại của dự án EPCC Mỏ Diamond trong năm 2014, việc thi công chế tạo cụm thiết bị Ehouse cho giàn Sư Tử Nâu, dự án BK 14 (dự kiến hoàn thành cuối tháng 2/2014), P3/P4 giàn Thái Bình (600 tỷ đồng), dự án Nhà máy Nhiệt điện Thái Bình sẽ đảm bảo doanh thu và lợi nhuận của PXS trong năm 2014.

Giao dịch và Định giá. Với việc tăng thêm tổng cộng hơn 12.48 triệu cổ phiếu trong năm 2013, PXS đang chịu áp lực lợi nhuận để giảm thiểu pha loãng EPS. Những dự án đang có cùng với việc tái cơ cấu tài chính đang thực hiện nhiều khả năng sẽ giúp PXS giảm bớt rủi ro này và tiếp tục thu hút sự chú ý của giới đầu tư.

Hiện khối lượng giao dịch trung bình 52 tuần của PXS đạt hơn 284 ngàn đơn vị và cổ phiếu đang giao dịch ở mức P/E 7.88 lần và P/B 1.12 lần. P/E và P/B dựa trên mức lợi nhuận sau thuế mục tiêu cho năm 2013 (98.72 tỷ đồng) lần lượt ở mức 6.4 lần và 1.09 lần.

Bảng: Kết quả kinh doanh theo quý và Chỉ số tài chính tóm tắt của PXS

Nguyễn Đức Cường & Nguyễn Quang Minh