Bất chấp dòng tiền thiếu hụt, VIS vẫn đang “đặt cược” rất lớn vào tình hình tiêu thụ thép những quý sắp tới khi tăng cường vay mượn ngắn hạn để tích trữ hàng tồn kho giá rẻ.

Cổ phiếu lao dốc 47% trong 5 tháng

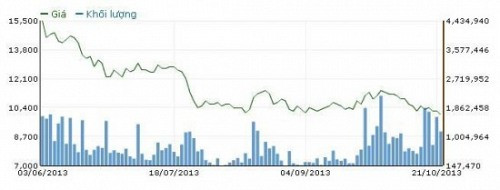

Tính từ đầu tháng đầu tháng 6/2013 đến nay, theo thống kê của Viestock, giá cổ phiếu của CTCP Thép Việt Ý (HOSE: VIS) đã lao dốc mạnh từ 15,000 đồng xuống 9,800 đồng/cp (24/10), tương ứng với mức giảm 53%.

Khối lượng giao dịch trung bình mỗi phiên của VIS trong giai đoạn này đạt 710,366 đơn vị, tăng nhẹ 6.4% so với khối lượng trung bình trong 52 tuần ở mức 667,866 đơn vị.

Biểu đồ giao dịch của VIS từ ngày 01/06-24/10 (Nguồn: VietstockFinance)

Bế tắc đầu ra dù đã giảm giá bán, chi phí quản lý tăng mạnh khiến 9T/2013 lỗ 10.3 tỷ đồng

Theo BCTC quý 3/2013 vừa công bố mới đây, doanh thu của VIS trong kỳ đạt 660 tỷ đồng, đã giảm 13.9% so với quý 3/2012. Tỷ suất lợi nhuận gộp trong quý này chỉ đạt 3.9% và sụt giảm gần gấp đôi so với quý cùng kỳ năm ngoái; và phát sinh khoản lỗ hơn 36 tỷ đồng, trong khi cùng kỳ năm trước chỉ lỗ 11 tỷ đồng.

Lũy kế 9T/2013, doanh thu của VIS đạt 2,406 tỷ đồng, sụt giảm 13.7% so với chín tháng cùng kỳ 2012, đạt 66% so với kế hoạch đề ra cho năm 2013.

Chi phí quản lý của công ty đã tăng mạnh tới 66% so với 9T/2012 lên gần 42 tỷ đồng. Bên cạnh đó, mặc dù được hưởng lợi khá lớn từ chi phí nguyên vật liệu đầu vào thấp từ đầu năm đến nay, nhưng nhuận gộp trong 9T/2013 của VIS chỉ đạt 7.4%, không hề cải thiện đáng kể so với mức 7.43% của cùng kỳ năm ngoái.

Kết quả là VIS đã phát sinh khoản lỗ 10.3 tỷ đồng trong 9T/2013, trong khi cùng kỳ năm trước có lãi 9.7 tỷ đồng.

Sức tiêu thụ yếu đẩy giá thép xây dựng liên tục giảm là nguyên nhân chính. Theo Hiệp hội Thép Việt Nam, sức mua thép hiện rất yếu với chỉ trên dưới 300,000 tấn/tháng so với bình thường trước đây luôn ở mức trên 400,000 tấn/tháng. Tính đến cuối tháng 9/2013, lượng thép tồn kho vẫn còn 316,000 tấn, giảm 4,000 tấn so với tháng trước những vẫn cao hơn 12,000 tấn so với cùng kỳ năm 2012.

VIS cũng cho biết đã phải liên tục phải giảm giá bán nhưng sản lượng vẫn không bằng cùng kỳ năm trước.

Trong quý 4/2013, VIS nhiều khả năng sẽ cải thiện doanh thu nhờ nhu cầu tiêu thụ thép tăng vào mùa vụ cuối năm vốn thuận lợi cho việc thi công xây dựng. Tuy nhiên, nhìn chung cả năm 2013, hoạt động kinh doanh của VIS sẽ khó có nhiều chuyển biến tích cực.

“Đánh cược” tích lũy hàng tồn kho giá rẻ

Hàng tồn kho của VIS tại thời điểm cuối quý 3/2013 đang ở mức 1,345 tỷ đồng, đã tăng 24% so với cùng kỳ năm 2012 và tăng vọt đến 83% so với đầu năm 2013. Giá trị hàng tồn kho tăng mạnh chủ yếu đến từ nguyên vật liệu. Cụ thể, giá trị hàng tồn kho nguyên vật liệu cuối quý 3 chiếm tới hơn 80% lên đến 1,077 tỷ đồng, cao gấp 2.3 lần so với cuối quý 3/2012 và gấp 2.8 lần so với đầu năm.

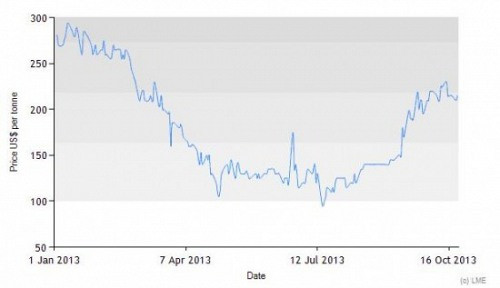

Nguyên vật liệu đầu vào của VIS chủ yếu là phôi thép, chiếm tới 90% chi phí nguyên vật liệu, được nhập khẩu khoảng 75% từ nước ngoài và do đó chịu ảnh hưởng không nhỏ của giá phôi thép thế giới.

Từ đầu năm đến nay, giá phôi thép thế giới đã sụt giảm khá mạnh (Xem biểu đồ bên dưới). Nhiều khả năng VIS đã tận dụng cơ hội này để tích trữ phôi thép và đẩy giá trị hàng tồn kho tăng vọt.

Bất chấp dòng tiền khó khăn, VIS đang “đánh cược” tích trữ hàng tồn kho nguyên vật liệu giá rẻ để tận dụng lợi thế khi nền kinh tế hồi phục và nhu cầu tiêu thụ thép cải thiện trở lại.

Giá phôi thép giao sau tại Sàn Giao dịch Kim loại London (Nguồn: LME)

Tiếp tục tăng mạnh các khoản vay để bù đắp dòng tiền thiếu hụt

Lũy kế 9T/2013, dòng tiền từ hoạt động kinh doanh của VIS tiếp tục âm gần 436 tỷ đồng. Nguyên nhân chính là do công ty đã đẩy mạnh thu mua nguyên vật liệu và chi trả các khoản lãi vay trong kỳ.

Để bù đắp lượng tiền thiếu hụt này, VIS tiếp tục đẩy mạnh hoạt động vay vốn lưu động, với tổng số vay mới thêm hơn 3,006 tỷ đồng, trong khi hoàn trả tổng cộng 2,984 tỷ đồng kể từ đầu năm 2013 đến nay. Tính đến cuối quý 3/2013, số dư nợ vay ngắn hạn của VIS đạt 1,700 tỷ đồng, tăng hơn 13% so với đầu năm.

Đáng chú ý là từ đầu năm đến nay, lãi suất đã có chiều hướng giảm dần nhưng do các khoản vay mới tăng mạnh nên chi phí lãi vay của VIS vẫn tăng đến 40% so với 9T/2012, đạt 126.9 tỷ đồng và chiếm tới 71% lợi nhuận gộp của công ty.

Như vậy, bất chấp dòng tiền thiếu hụt, có thể thấy VIS đang “đặt cược” rất lớn vào tình hình tiêu thụ thép những quý sắp tới khi tăng cường vay mượn ngắn hạn để tích trữ hàng tồn kho giá rẻ. Với bối cảnh nền kinh tế và thị trường xây dựng – bất động sản hiện tại, chiến lược này không hẳn là không có rủi ro.

Hữu Trọng