Ngân hàng thương mại và Công ty bảo hiểm có mối quan hệ chặt chẽ với nhau, vừa hợp tác, vừa cạnh tranh. Hoạt động ngân hàng và bảo hiểm càng phát triển thì cạnh tranh càng gay gắt và hợp tác chặt chẽ. Việc đầu tư, cho vay vốn của các ngân hàng thương mại (NHTM) chỉ có thể an toàn, hiệu quả và ổn định khi các dự án đó có sự tham gia của bảo hiểm.

Hơn nữa nguồn thu phí của các tổ chức bảo hiểm có thể đầu tư vào tín phiếu hay trái phiếu của các NHTM, gửi trên tài khoản lại các ngân hàng. Đặc biệt là sử dụng hệ thống ngân hàng cho các khâu thanh toán của các tổ chức bảo hiểm với khách hàng. Ngược lại, hệ thống bảo hiểm càng phát triển thì hệ thống NHTM càng bị chia sẻ thị phần thu hút vốn trong dân cư chia sẻ dự án đầu tư. Bởi vì một phần thu nhập, một phần tiền nhàn rỗi của người dân được đầu tư vào các công ty bảo hiểm, trực tiếp là tham gia các hợp đồng bảo hiểm nhân thọ. Các công ty bảo hiểm cũng đầu tư trực tiếp vào dự án theo luật định.

Ở nước ta hệ thống bảo hiểm ra đời và phát triển đã có lịch sử hàng chục năm qua, song thời kỳ bao cấp chỉ có một tổ chức bảo hiểm duy nhất, hoạt động có tính chất độc quyền đó là Tổng công ty Bảo hiểm Việt Nam (Bảo Việt), trực thuộc Bộ Tài chính Tổ chức này có đầu mối ở trung ương và mạng lưới xuống các địa phương.

Bước sang thời kỳ đổi mới, ở nước ta lần lượt ra đời các tổ chức bảo hiểm khác như: Bảo Minh, một số công ty cổ phần bảo hiểm, Công ty tái bảo hiểm quốc gia.

Thực hiện chính sách mở cửa nền kinh tế nói chung và mở cửa thị trường bảo hiểm nói riêng, Chính phủ cho phép một số tổ chức bảo hiểm nước ngoài đến hoạt động kinh doanh ở nước ta. Theo đó, các tập đoàn bảo hiểm hàng đầu trên thế giới đã thiết lập công ty ở nước ta, hay liên doanh với các doanh nghiệp trong nước thành lập Công ty liên doanh bảo hiểm như Prudental (của Anh) AIA (của Mỹ)….

Ảnh minh hoạ

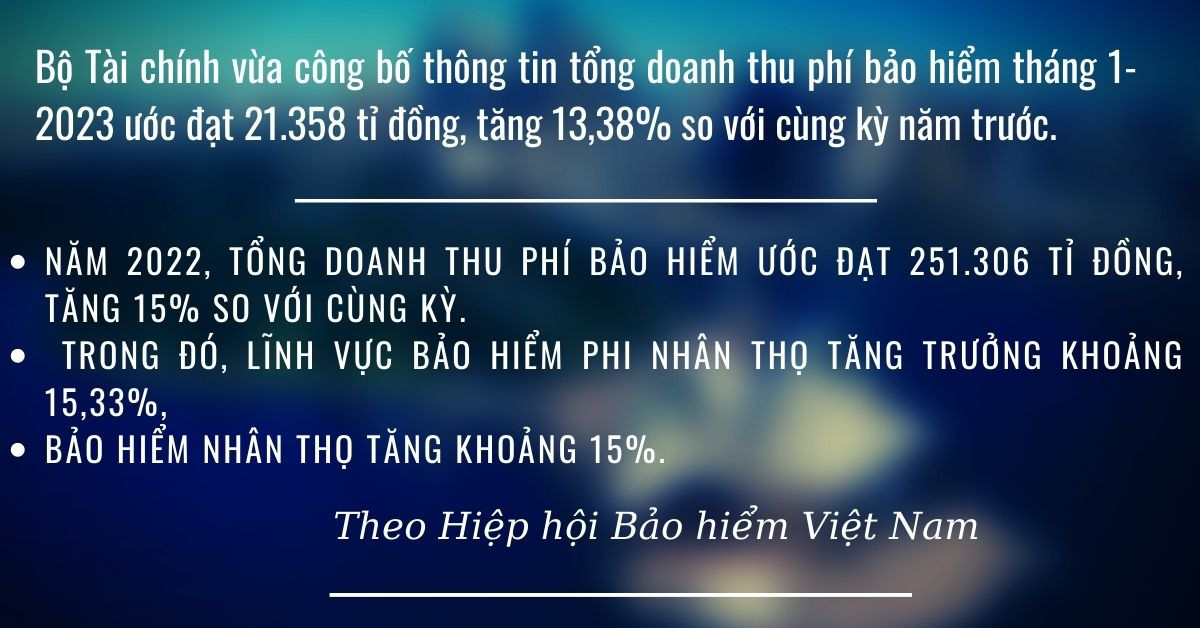

Tính đến nay cả nước có khoảng 500 doanh nghiệp kinh doanh bảo hiểm, và trong thời gian qua, hoạt động phân phối sản phẩm bảo hiểm qua ngân hàng (Bancassurance) đã phát triển nhanh chóng và có những đóng góp nhất định vào tổng doanh thu của thị trường bảo hiểm Việt Nam.

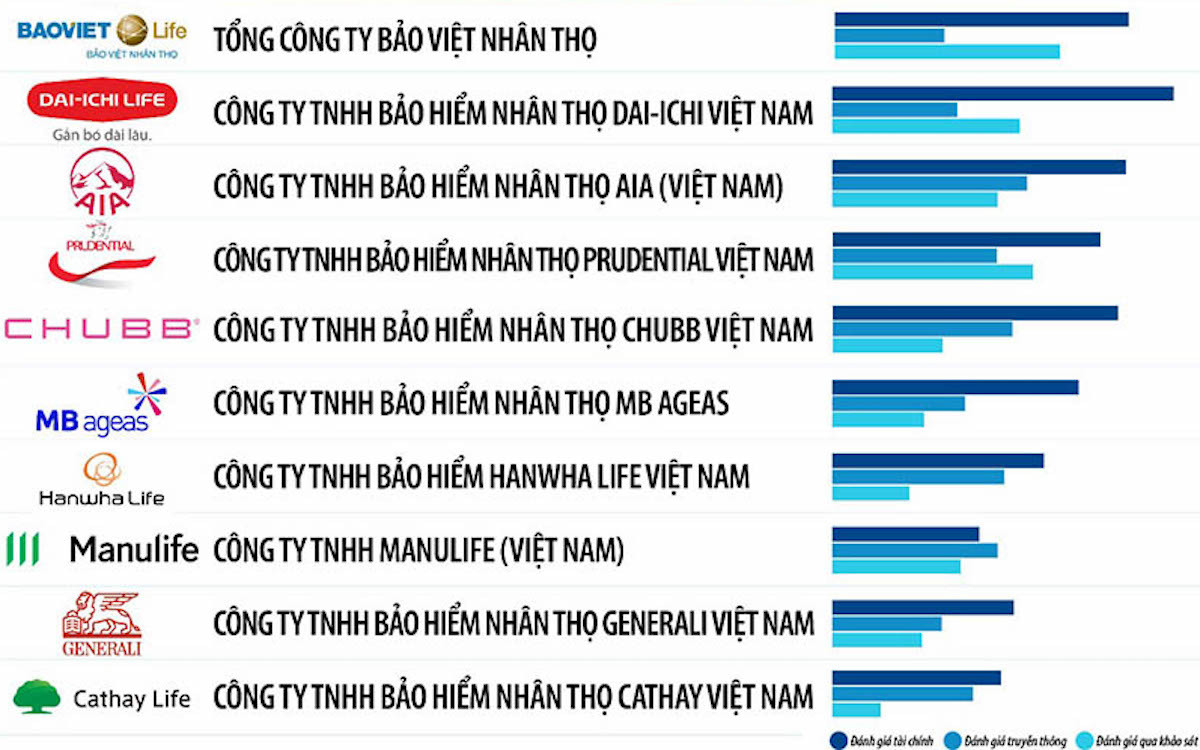

Thị trường bảo hiểm Việt Nam đã chứng kiến sự thay đổi lớn trong hoạt động. Một số trường hợp điển hình tại Việt Nam đang thành công đó là sự hợp tác giữa Techcombank – Manulife, SCB – Manulife, VPBank – AIA, MB Bank – MB Agreas Life, Vietinbank – Aviva Việt Nam… Các DNBH đã cố gắng đáp ứng xu hướng này bằng cách tiếp cận khách hàng thông qua việc mở rộng Bancassurance.

Ngân hàng có thể tăng doanh thu từ việc cung cấp các dịch vụ ngân hàng cho khách hàng mua bảo hiểm. Đặc biệt, ngân hàng có thể tăng thu nhập không phải từ lãi thông qua việc thu phí các dịch vụ ngân hàng (phí chuyển khoản, ATM, thẻ tín dụng…), cho thuê mặt bằng giao dịch, hoa hồng từ bán bảo hiểm… Ngân hàng có thể tận dụng cơ sở khách hàng, mối quan hệ dài hạn với khách hàng, hệ thống phân phối hiện thời… nhằm tạo ra lợi thế so với các kênh phân phối khác trong việc phân phối các sản phẩm bảo hiểm nhằm tạo ra thu nhập ổn định. Qua đó, ngân hàng tăng cường thương hiệu và uy tín của mình trên thị trường, đồng thời, tạo thêm năng lực đổi mới, giảm bớt sự biến động của lợi nhuận theo thời gian do khả năng sinh lợi của ngành ngân hàng và bảo hiểm thường biến động không theo cùng một chu kỳ. Thêm vào đó, Bancassurance giúp giảm vốn theo rủi ro của ngân hàng.

Việc cung cấp các sản phẩm bảo hiểm còn giúp giảm thiểu rủi ro không thu hồi được nợ của ngân hàng đối với các khoản cho vay. Hơn nữa, hoạt động kinh doanh này còn giúp tăng nguồn vốn huy động của ngân hàng từ phía bảo hiểm. Có thể thấy trong các thoả thuận hợp tác của các Công ty Bảo hiểm nhân thọ Việt Nam với các ngân hàng đều bao hàm các thoả thuận đầu tư tiền hoặc phí bảo hiểm thu được vào ngân hàng.

Còn đối với Công ty bảo hiểm, Bancassurance tạo ra nguồn khách hàng mới, cơ hội cho các sản phẩm mới và tiết kiệm chi phí nhờ quy mô lớn. Công ty bảo hiểm có thể tiếp cận và sử dụng nguồn dữ liệu rất lớn về khách hàng của ngân hàng, qua đó giảm chi phí phân phối sản phẩm.Ngoài ra, công ty bảo hiểm còn đa dạng hóa các kênh phân phối, tăng cường khả năng cạnh tranh nhất là trong giai đoạn thị trường bão hoà, đồng thời giảm bớt sự biến động lợi nhuận theo thời gian. Khi công ty bảo hiểm bán các sản phẩm ngân hàng cho khách hàng tham gia bảo hiểm sẽ giúp giảm thiểu rủi ro phát sinh từ việc giao dịch bằng tiền mặt, giải quyết tốt bài toán thu phí, thanh toán quyền lợi bảo hiểm bằng tiền mặt. Các công ty bảo hiểm còn tăng cường thương hiệu và uy tín của mình trên thị trường trong việc sử dụng uy tín và thương hiệu của ngân hàng,

Trong khi đó, khách hàng được sử dụng các dịch vụ tài chính “trọn gói” với chi phí thấp hơn và thuận tiện hơn. Khách hàng có thể quản lý rủi ro tốt hơn và hoạch định tài sản hiệu quả hơn. Đồng thời, khách hàng có thể được hưởng các dịch vụ gia tăng khác. Bên cạnh đó, khi mua bảo hiểm tại ngân hàng, khách hàng có thể có thêm niềm tin vì có thêm một người nữa để “bảo lãnh uy tín” cho Công ty bảo hiểm. Khách hàng cũng có thể được hưởng lợi từ chính sách ưu đãi thuế của Nhà nước.