Dự báo năm 2024, lợi nhuận ngành ngân hàng tiếp tục giữ đà tăng trưởng đạt mức khoảng 15% và năm 2025 tăng trưởng 14,9% so với cùng kỳ. Đặc biệt, nợ xấu dự báo đã đạt đỉnh và cải thiện trong năm 2025.

Lợi nhuận ngành ngân hàng năm 2025 tăng trưởng 14-15%

Tại báo cáo ngành ngân hàng 2025, Công ty TNHH Chứng khoán Á Châu (ACBS) dự báo lợi nhuận ngành ngân hàng tăng trưởng 16,2% trong năm 2024, sang năm 2025 tốc độ tăng trưởng chậm lại đôi chút ở mức 14,9%.

Với dự báo trên, ACBS cho rằng kết quả kinh doanh của ngành ngân hàng vẫn duy trì bền vững, cho thấy khả năng chống chịu của ngành ngân hàng hiện đang tốt hơn rất nhiều so với giai đoạn khủng hoảng tài chính trước đó vào năm 2012-2013.

Trong đó, tổng thu nhập hoạt động toàn ngành dự kiến tiếp tục tăng trưởng 15,3% so với cùng kỳ với động lực chính đến từ tín dụng, trong khi thu nhập ngoài lãi dự báo tăng trưởng chậm hơn với 8,5% so với cùng kỳ do mảng banca dự báo tiếp tục khó khăn.

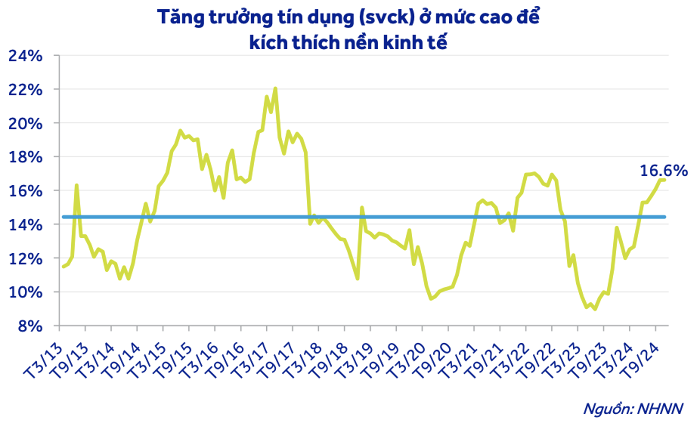

Tính đến cuối tháng 11/2024, tín dụng tăng trưởng 11,9% so với đầu năm và 16,6% so với cùng kỳ, cao hơn so với trung bình giai đoạn 2013 đến nay là 14,4%. Bước sang 2025, các chuyên gia dự báo tín dụng tiếp tục duy trì mức tăng trưởng 15%, tương đương mục tiêu 2024 và cao hơn GPD danh nghĩa.

Các động lực sẽ đến từ nền kinh tế dự báo tiếp tục phục hồi trong năm 2025 với mục tiêu tăng trưởng GDP của Chính phủ ở mức 6,5% - 7%và phấn đấu 7 - 7,5%. Đầu tư công được Chính phủ quyết tâm đẩy mạnh trong năm 2025 và kỳ vọng tăng trưởng vượt bậc trong giai đoạn 2026-2030. Kênh trái phiếu doanh nghiệp dự báo chưa sớm phục hồi, qua đó làm gia tăng vai trò của kênh tín dụng ngân hàng.

Còn theo báo cáo phân tích gần đây, Công ty chứng khoán VCBS dự báo, lợi nhuận trước thuế ngành ngân hàng tiếp tục giữ đà tăng trưởng đạt mức khoảng 15% trong cả năm 2024, và có sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng. Lợi nhuận tiếp tục có sự phân hóa trong 2025 với mức tăng trưởng khoảng 15% và triển vọng hồi phục nhanh ở nhóm ngân hàng tư nhân năng động.

VCBS cho rằng, năm 2025, tốc độ tăng trưởng tín dụng có thể tiếp tục duy trì mức 14-15%. Động lực tăng trưởng tín dụng đến từ mặt bằng lãi suất thấp hỗ trợ tạo lực đẩy cho nhu cầu vay vốn. Tín dụng bán lẻ sẽ tăng tốc với lực đẩy từ hoạt động kinh doanh và nhu cầu tiêu dùng, trong khi cho vay mua nhà cũng có dấu hiệu hồi phục khả quan. Trong khi đó, tín dụng bán buôn duy trì ổn định nhờ hoạt động sản xuất, xuất khẩu tích cực, thúc đẩy giải ngân đầu tư công, và thị trường bất động sản tiếp đà hồi phục kéo theo tăng trưởng tín dụng các phân khúc cho vay doanh nghiệp bất động sản, xây dựng, vật liệu xây dựng.

VCBS cũng dự báo biên lãi ròng (NIM) sẽ tăng nhẹ trong năm 2025 khi chi phí vốn được hỗ trợ bởi mặt bằng lãi suất huy động duy trì mức thấp và kỳ vọng tỷ giá hạ nhiệt kéo giảm lãi suất trên thị trường 2, trong khi dư địa giảm tiếp lãi suất đầu ra không còn nhiều. Tiềm năng mở rộng NIM mạnh mẽ thuộc về nhóm ngân hàng tư nhân có thế mạnh về bán lẻ và CASA, có chất lượng tài sản tốt, tập khách hàng có khả năng trả nợ hồi phục nhanh chóng.

Nợ xấu dự báo đã đạt đỉnh và cải thiện trong năm 2025

Về chất lượng tài sản, VCBS nhận định, toàn ngành có xu hướng cải thiện cùng với đà phục hồi của nền kinh tế, cũng như hiệu quả từ các chính sách nối tiếp nhằm hỗ trợ các khách hàng gặp khó khăn (do môi trường kinh doanh không thuận lợi, thiên tai…) của Chính phủ và Ngân hàng Nhà nước.

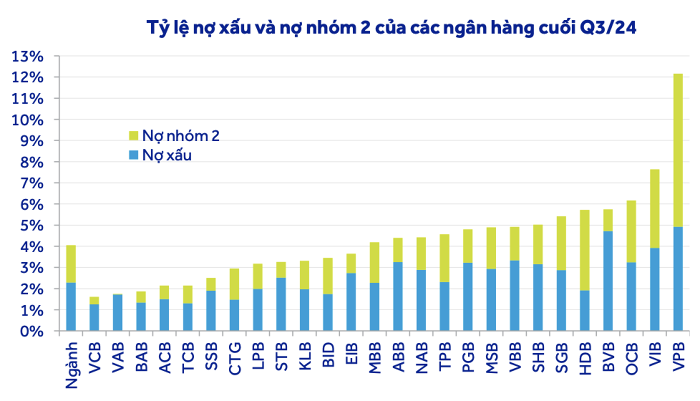

Tuy nhiên, chất lượng tài sản có sự phân hóa giữa các nhóm ngân hàng. Nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu kiểm soát ở mức vừa phải.

VCBS cho rằng, áp lực nợ xấu vẫn hiện hữu với một số ngân hàng có tập khách hàng tái cơ cấu chưa thể phục hồi trong trường hợp Thông tư 02 không được gia hạn sau 31/12/2024, và rủi ro nợ kéo theo trên CIC đặc biệt với các doanh nghiệp trong lĩnh vực bất động sản, năng lượng có lượng trái phiếu sắp đến hạn lớn. Nhóm ngân hàng có tỷ lệ nợ tái cơ cấu cao, tỷ lệ bao phủ nợ xấu thấp có thể sẽ phải đối mặt với áp lực trích lập tăng cao trong Quý 4/2024 – 2025.

Đối với dự báo của ACBS, dù nợ xấu toàn ngành vẫn tăng nhẹ trong hai quý liên tiếp, song các chuyên gia phân tích nhận định có dấu hiệu cho thấy nợ xấu dường như đã tạo đỉnh và có thể cải thiện trong năm 2025.

Theo đó, tỷ lệ nợ chuyển quá hạn (bao gồm cả nợ được tái cơ cấu) có xu hướng giảm dần và ở mức 0,23% dư nợ trong quý III, thấp hơn trung bình lịch sử là khoảng 0,5%/quý.

Bên cạnh đó, nợ nhóm 2 giảm 0,08% trong quý III/2024 và duy trì xu hướng giảm hai quý liên tiếp nhờ sự phục hồi của nhóm khách hàng bán lẻ. Nợ tái cơ cấu theo Thông tư 02/2023 cũng có xu hướng giảm và chỉ còn chiếm tỷ trọng khoảng 0,8%.

Các chuyên gia nhận định nhìn chung thời điểm khó khăn nhất đã qua và tỷ lệ nợ xấu năm 2025 của các ngân hàng trong danh mục phân tích dự báo giảm xuống 1,5% từ mức 1,6% năm 2024.

Tuy nhiên, việc trích lập dự phòng ở mức tương đối thấp trong giai đoạn 2023 - 2024 khiến áp lực trích lập dự phòng trong năm 2025 vẫn sẽ ở mức cao.

Tỷ lệ bao phủ nợ xấu cải thiện nhẹ trong quý III lên mức 83%, tương đương giai đoạn trước COVID-19. Bộ đệm dự phòng không còn dày nhưng có sự phân hoá rõ nét giữa các ngân hàng. Các ngân hàng tư nhân quy mô nhỏ nhìn chung có bộ đệm dự phòng thấp hơn nhóm các ngân hàng thương mại quốc doanh, ACBS đánh giá.