Nhờ đâu lợi nhuận ngân hàng quý III/2024 tăng trưởng tích cực?

Trong 9 tháng đầu năm 2024 và đặc biệt là quý III/2024, lợi nhuận ngành ngân hàng ngày càng phụ thuộc lớn vào hoạt động tín dụng.

Trong bối cảnh nhiều biến động như lãi suất, tỷ giá, quy định bảo hiểm, cùng với sự bất ổn của thị trường bất động sản và trái phiếu doanh nghiệp, lợi nhuận của ngành ngân hàng ngày càng phụ thuộc nhiều vào hoạt động tín dụng.

.jpg)

Cụ thể, dữ liệu từ WiChart và báo cáo tài chính cho thấy thu nhập lãi thuần quý III/2024 của 29 ngân hàng (nhóm niêm yết hoặc giao dịch trên UPCOM và BaoViet Bank, PVcomBank) đạt 126.893 tỷ đồng, tăng 19% so với cùng kỳ. Sự tăng trưởng trong thu nhập lãi thuần đã giúp tổng thu nhập hoạt động (TOI) tăng thêm khoảng 20.200 tỷ đồng so với quý III năm ngoái, đóng vai trò quan trọng trong việc hỗ trợ tăng trưởng lợi nhuận.

Tại phần lớn các ngân hàng, thu nhập lãi giảm nhanh hơn chi phí lãi là yếu tố chính hỗ trợ cho tăng trưởng thu nhập lãi thuần.

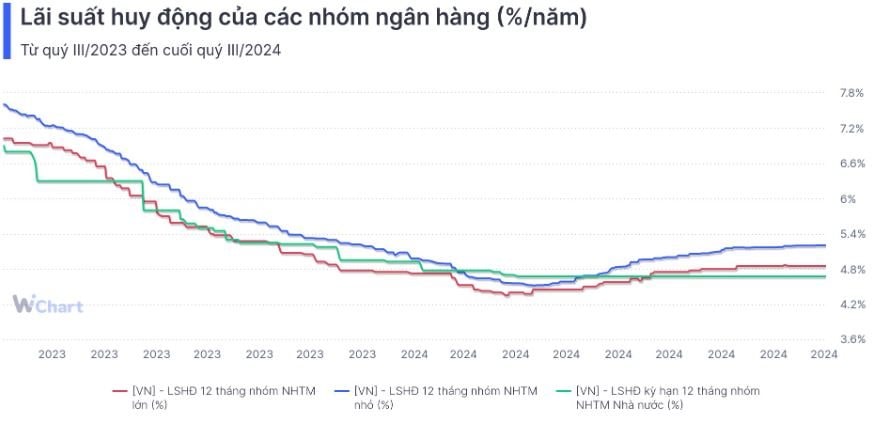

So với quý III/2023, lãi suất huy động tại các ngân hàng đã giảm đáng kể. Dữ liệu từ WiChart cho thấy, trong quý III/2023, lãi suất huy động kỳ hạn 12 tháng của nhóm ngân hàng TMCP nhỏ dao động trong khoảng từ 5,85% đến 7,61% năm, nhóm ngân hàng lớn từ 5,51% - 7,03%/năm và nhóm quốc doanh từ 5,5 - 6,8%/năm. Đến quý III/2024, lãi suất huy động của ngân hàng TMCP nhỏ dao động từ 4,85% đến 5,2%/năm, nhóm ngân hàng lớn từ 4,58% đến 4,85%/năm và nhóm quốc doanh là 4,68%/năm.

Ngoài ra, tăng trưởng tín dụng mạnh mẽ ngay từ những tháng đầu năm cũng hỗ trợ cho thu nhập lãi thuần của ngành ngân hàng. Đến cuối tháng 9, dư nợ tín dụng đã tăng trưởng 9% so với đầu năm và 16% so với cùng kỳ năm trước. Mức tăng trưởng so với cùng kỳ thậm chí còn cao hơn cả định hướng tăng trưởng cả năm của Chính phủ là 14-15%.

Đáng chú ý, trong quý III/2024, ngoài tăng trưởng lợi nhuận từ mảng tín dụng, lãi thuần từ hoạt động khác, chủ yếu đến từ thu nhập từ các khoản nợ đã được xử lý rủi ro, đã trở thành điểm sáng của nguồn thu ngoài lãi.

Lợi nhuận thuần từ hoạt động khác của 29 ngân hàng tăng trưởng 129% so với cùng kỳ 2023, mang về 10.417 tỷ đồng. Lưu ý, trong khi lợi nhuận từ hoạt động khác ghi nhận tăng trưởng tốt thì những mảng kinh doanh như dịch vụ, ngoại hối hay chứng khoán lại quay đầu giảm tại nhiều ngân hàng, thậm chí là thua lỗ.

Đặc biệt, mảng dịch vụ tiếp tục chịu áp lực từ cuộc khủng hoảng niềm tin trên thị trường bảo hiểm cũng như những khó khăn của thị trường trái phiếu doanh nghiệp. Trong đó, lãi thuần từ dịch vụ của 29 ngân hàng trong quý III/2024 đạt 14.384 tỷ đồng, giảm 6% so với cùng kỳ 2023.

9 tháng đầu năm 2024, lợi nhuận ngân hàng tiếp tục duy trì đà tăng trưởng. Trong đó, Vietcombank tiếp tục vị trí quán quân với lợi nhuận trước thuế đạt 31.533 tỷ đồng sau 9 tháng, tăng 7% so với cùng kỳ năm trước. Ông lớn này đã tiếp tục duy trì đà tăng trưởng lợi nhuận trong quý III nhờ việc cắt giảm gần 80% chi phí dự phòng. Ngoài ra, thu nhập lãi thuần phục hồi cũng hỗ trợ cho lợi nhuận trước thuế của Vietcombank.

Nhờ kết quả thuận lợi trong cả mảng tín dụng và thu ngoài lãi, Techcombank đã vươn lên vị trí thứ hai trong bảng xếp hạng lợi nhuận 9 tháng. Ngân hàng này thu về 22.842 tỷ đồng sau ba quý, tăng trưởng 33% so với cùng kỳ năm trước.

BIDV đứng vị trí thứ ba với lợi nhuận 22.047 tỷ đồng, tăng trưởng 12% so với cùng kỳ. Trong quý III, nhờ việc cắt giảm chi phí dự phòng, BIDV đã duy trì được đà tăng trưởng lợi nhuận.

Trong khi đó, MB tụt xuống vị trí thứ 4 trong bảng xếp hạng với lợi nhuận 20.736 tỷ đồng, tăng 4% so với cùng kỳ. Trong quý III, thu nhập lãi thuần và thu nhập ngoài lãi của MB tiếp tục tăng trưởng so với cùng kỳ. Tuy nhiên, chi phí hoạt động và chi phí dự phòng rủi ro cao hơn đã khiến lợi nhuận gần như đi ngang.

VietinBank đứng vị trí thứ 5, với lợi nhuận 19.513 tỷ đồng, tăng 12% so với cùng kỳ. Lợi nhuận VietinBank duy trì đà tăng trưởng mạnh trong quý III nhờ thu nhập lãi thuần và thu nhập đột biến từ các khoản nợ đã được xử lý rủi ro.