Vụ nợ thẻ tín dụng 8,5 triệu bị tính lãi thành 8,8 tỷ: Lãi khủng do đâu?

Dư luận đang quan tâm vụ việc một khách hàng ở Quảng Ninh sử dụng thẻ tín dụng của Eximbank phát sinh dư nợ 8,5 triệu đồng nhưng không thanh toán, sau 11 năm, nợ lãi phát sinh lên tới hơn 8 tỷ đồng.

Món nợ “bị bỏ quên”

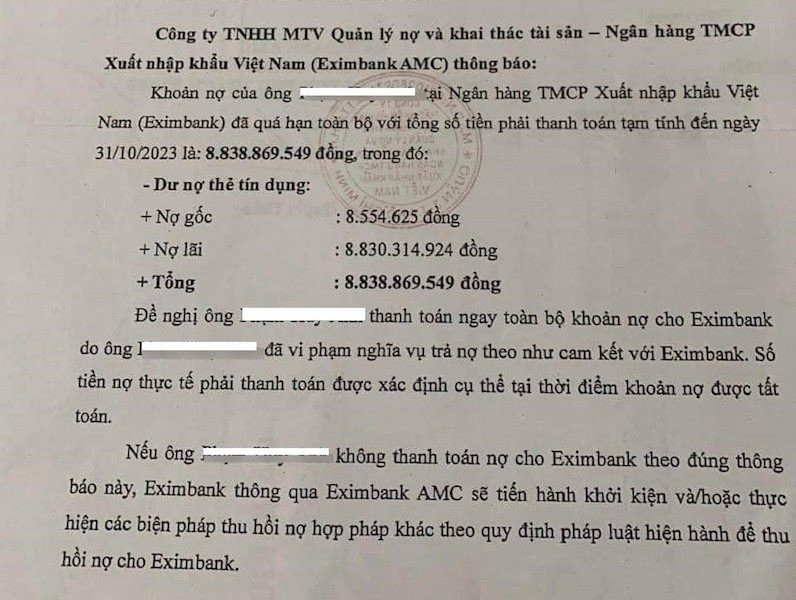

Theo tìm hiểu của phóng viên, sự việc gây xôn xao khi Công ty TNHH MTV Quản lý nợ và khai thác tài sản (Eximbank AMC) thông báo đến khách hàng có tên P.H.A ở Quảng Ninh về khoản nợ thẻ tín dụng trị giá trên 8,83 tỷ đồng, trong đó nợ gốc chỉ 8,55 triệu đồng.

Phía Eximbank cho biết khách hàng P.H.A đã thực hiện mở thẻ Master Card tại Eximbank Chi nhánh Quảng Ninh ngày 23/03/2013 với hạn mức 10 triệu đồng. Khách hàng P.H.A đã phát sinh 2 giao dịch thanh toán vào các ngày 23/4/2013 và 26/7/2013 tại một điểm chấp nhận giao dịch.

Từ ngày 14/9/2013, khoản nợ thẻ nêu trên đã chuyển thành nợ xấu, thời gian quá hạn phát sinh đến thời điểm thông báo là gần 11 năm. Đây là khoản nợ quá hạn đã kéo dài gần 11 năm, ngân hàng đã nhiều lần thông báo và làm việc trực tiếp với khách hàng. Tuy nhiên, khách hàng vẫn chưa có phương án xử lý nợ.

Việc Eximbank phát thông báo nghĩa vụ nợ cho khách hàng là hoạt động nghiệp vụ thông thường trong quá trình xử lý, thu hồi nợ. Tính đến thời điểm hiện tại, Eximbank chưa nhận được bất kỳ khoản thanh toán nào từ khách hàng.

Về phương thức tính lãi, phí là hoàn toàn phù hợp với thỏa thuận giữa Eximbank và khách hàng theo hồ sơ mở thẻ ngày 15/3/2013 có đầy đủ chữ ký khách hàng. Quy định về phí, lãi được quy định rõ trong biểu phí phát hành, sử dụng thẻ đã được đăng tải công khai trên website của Eximbank.

Trong khi đó, trả lời báo chí, anh P.H.A. cho biết, bản thân không vay tín dụng số tiền 8,5 triệu đồng tại Ngân hàng Eximbank chi nhánh Quảng Ninh. Năm 2012, anh nhờ một nhân viên ngân hàng làm thẻ tín dụng. Thời điểm đó, nhân viên ngân hàng yêu cầu anh A. ký trước vào hợp đồng mở thẻ và nhận thẻ. Sau đó người này đưa cho anh một chiếc thẻ thường với lý do thẻ tín dụng đang gặp trục trặc.

Đến năm 2016, anh A. có nhu cầu vay vốn ngân hàng thì được thông báo bản thân có nợ xấu tại Ngân hàng Eximbank chi nhánh Quảng Ninh.

Thông tin vụ việc trên thu hút sự chú ý của dư luận, và trở thành tâm điểm bàn tán trên các diễn đàn mạng. Nhiều ý kiến bày tỏ lo lắng khi sử dụng thẻ tín dụng ngân hàng, trong khi nhiều người băn khoăn không hiểu Ngân hàng tính nợ lãi sau 11 năm lên con số 8,8 tỷ đồng có cơ sở pháp lý?

Cần làm rõ cách tính lãi

Trao đổi với phóng viên, Luật sư Nguyễn Doãn Hùng (Công ty Luật TNHH HTC Việt Nam - Đoàn luật sư TP. Hà Nội) cho biết: Theo quy định tại Điều 468 Bộ luật Dân sự 2015 (BLDS), lãi suất vay do các bên thỏa thuận và lãi suất đó không được vượt quá 20%/năm của khoản tiền vay.

Tại Điều 466 BLDS quy định, trường hợp vay có lãi mà khi đến hạn bên vay không trả hoặc trả không đầy đủ thì bên vay phải trả lãi trên nợ gốc quá hạn chưa trả bằng 150% lãi suất vay theo hợp đồng tương ứng với thời gian chậm trả, trừ trường hợp có thỏa thuận khác.

Tuy nhiên, mức lãi suất của tổ chức tín dụng không chịu mức lãi suất trần được quy định theo BLDS mà sẽ chịu sự điều chỉnh của Luật Tổ chức tín dụng năm 2010 sửa đổi, bổ sung năm 2017 (LCTCTD) và các văn bản hướng dẫn thi hành. Bởi vậy, mức lãi suất trong trường hợp này là theo thỏa thuận giữa tổ chức tín dụng và khách hàng (khoản 2 Điều 91 LCTCTD) và có thể cao hơn mức lãi suất giới hạn trong BLDS. Cần chú ý rằng, mức lãi suất này vẫn phải nằm trong giới hạn theo LCTCTD và do Ngân hàng Nhà nước quyết định.

Theo Luật sư Hùng, hiện phía ngân hàng Eximbank chưa thông tin cụ thể cách tính nợ lãi phát sinh lên tới hơn 8 tỷ đồng. Tính lãi trong trường hợp trên, Luật sư Hùng phân tích, Điều 15, Thông tư số 16/2016/TT-NHNN (Sửa đổi bởi các Thông tư 30/2016, 26/2017, 41/2018, 28/2019, 22/2020 của Ngân hàng Nhà nước), thì việc cấp tín dụng qua thẻ tín dụng phải đảm bảo được thực hiện theo hợp đồng phát hành và sử dụng thẻ và các văn bản thỏa thuận khác về việc cấp tín dụng giữa tổ chức phát hành thẻ (ngân hàng) với chủ thẻ (nếu có).

Trong trường hợp ngân hàng có vi phạm về thu nợ lãi không đúng với quy định pháp luật thì theo quy định tại điểm đ khoản 3 Điều 14 Nghị định 88/2019/NĐ-CP, ngân hàng sẽ bị phạt tiền từ 20.000.000 đồng đến 30.000.000 đồng đối với hành vi thu lãi nợ quá hạn không đúng quy định của pháp luật.

“Các ngân hàng bên cạnh việc thực hiện các thủ tục thông báo với khách hàng về tình trạng thẻ và nợ cũng cần phải chú ý các quy trình cấp thẻ, dứt điểm và khoanh nợ. Bên cạnh đó, người dùng thẻ khi có nhu cầu sử dụng và khả năng quản lý thẻ tín dụng thì mới nên mở thẻ để tránh những rủi ro cả về tài chính và pháp lý có thể phát sinh”, Luật sư Hùng bày tỏ.

Lỗi từ phía nào?

Chung quan điểm trên, Tiến sĩ, luật sư Đặng Văn Cường nhận định thêm, trường hợp các bên không thỏa thuận được với nhau thì có thể gửi đơn đến Tòa án để được giải quyết theo quy định của pháp luật. Khi đó, Tòa án sẽ yêu cầu các đương sự cung cấp các tài liệu, chứng cứ để chứng minh cho quan hệ tín dụng này và xác định số tiền thực tế mà khách hàng đã nhận sử dụng từ ngân hàng, mức lãi suất và cách tính lãi suất của ngân hàng.

Trường hợp các tổ chức tín dụng áp dụng lãi suất vượt trần hoặc vi phạm về hoạt động cho vay thì tùy vào tính chất mức độ của hành vi vi phạm, hậu quả xảy ra mà người vi phạm sẽ bị xử phạt vi phạm hành chính hoặc bị truy cứu trách nhiệm hình sự.

Theo quy định tại điểm d khoản 3 Điều 14 Nghị định 88/2019/NĐ-CP của Chính phủ về xử phạt vi phạm hành chính trong lĩnh vực tín dụng ngân hàng, hành vi vi phạm trong việc áp dụng lãi suất cấp tín dụng không đúng quy định của Thống đốc Ngân hàng Nhà nước nêu trên, các tổ chức tín dụng có thể bị phạt tiền từ 30 - 40 triệu đồng.

Trường hợp vi phạm quy định về cho vay gây hậu quả nghiêm trọng thì còn có thể bị truy cứu trách nhiệm hình sự. Trong trường hợp có tranh chấp xảy ra và vụ việc được đưa đến cơ quan có thẩm quyền xem xét giải quyết, cơ quan chức năng sẽ làm rõ bản chất của giao dịch này, làm rõ số tiền vay, mức lãi suất thỏa thuận và mức lãi suất áp dụng của ngân hàng trên cơ sở trần lãi suất mà Ngân hàng Nhà nước đã đưa ra đối với các tổ chức tín dụng.

Nếu có nhầm lẫn sai sót thì phải điều chỉnh cho phù hợp để đảm bảo quyền lợi các bên. Trong trường hợp có gian dối, có hành vi vi phạm pháp luật, trục lợi hoặc lừa đảo, có thể chuyển cơ quan có thẩm quyền xem xét giải quyết.

Ngược lại, khách hàng cũng phải chịu trách nhiệm pháp lý về các khoản nợ quá hạn của mình theo quy định của Ngân hàng Nhà nước. Cụ thể, theo Thông tư 11/2021/TT-NHNN, những khoản nợ từ 2 triệu đồng trở lên và quá hạn trong vòng 36 tháng là ngân hàng có thể lập hồ sơ khởi kiện. Tuy nhiên, thường các ngân hàng sẽ không sử dụng phương pháp này mà thay vào đó, ngân hàng sẽ tạo điều kiện để khách hàng trả nợ.

Tuy nhiên, trong vụ việc này, theo thông tin trên báo chí, anh P.H.A cho rằng không sử dụng khoản tiền trong thẻ tín dụng và trước năm 2017 không nhận được thông báo nhắc nợ. Do đó, Ngân hàng và cơ quan chức năng cần làm rõ việc này để có biện pháp xử lý thích đáng theo quy định của pháp luật.

Thanh tra Ngân hàng Nhà nước yêu cầu báo cáo

Đối với vụ việc trên, Thanh tra Ngân hàng Nhà nước Việt Nam chi nhánh Quảng Ninh đã có văn bản yêu cầu Eximbank chi nhánh Quảng Ninh có văn bản báo cáo. Hiện nay Eximbank chi nhánh Quảng Ninh đang chờ hội sở của Eximbank tại TP.HCM hỗ trợ các thông tin liên quan đến khách hàng, cũng như quá trình phát sinh dư nợ để tổng hợp, báo cáo Ngân hàng Nhà nước Việt Nam chi nhánh Quảng Ninh.