TPBank - Thiết lập tiêu chuẩn trong nước và quốc tế về sự vững mạnh của một ngân hàng

Tài chính - Ngân hàng - Ngày đăng : 20:40, 29/12/2022

Từ nhận định của thị trường trong nước

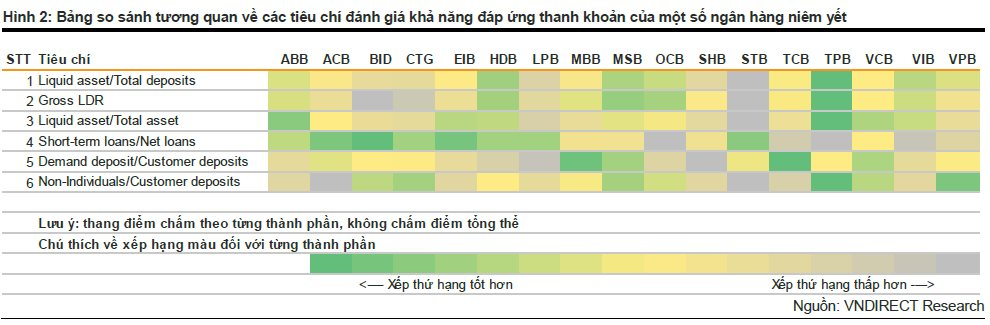

Trong báo cáo mới nhất phân tích về rủi ro thanh khoản trong hệ thống ngân hàng, Công ty chứng khoán VNDirect đã so sánh tương quan khả năng đáp ứng rủi ro thanh khoản giữa các ngân hàng niêm yết.

VNDirect nhận định, những thông tin bất lợi và biến động trong thời gian gần đây đang tạo áp lực lên thanh khoản, tuy nhiên rủi ro thanh khoản là không lớn trong bối cảnh vĩ mô ổn định và sức khỏe của hệ thống ngân hàng đã được cải thiện rất nhiều.

Trong bảng so sánh này, TPBank hiện đang là ngân hàng dẫn đầu trong khả năng đáp ứng thanh khoản trên thị trường. Theo VNDirect, sở hữu các đặc điểm này, ngân hàng sẽ có thể đáp ứng được nhu cầu tiền mặt đột biến của khách hàng do vốn huy động đã được tối ưu hóa và không chỉ để phục vụ chủ yếu cho mục đích vay trung và dài hạn.

Lý do là bởi ngay từ đầu năm 2021, TPBank đã công bố triển khai thành công chuẩn mực "Đánh giá nội bộ về an toàn thanh khoản theo quy định của Ngân hàng Trung ương Châu Âu" (ILAAP), tháng 9 năm 2021, tiếp tục công bố hoàn thành toàn bộ các yêu cầu của chuẩn mực quản trị rủi ro quốc tế Basel III và chuẩn mực Báo cáo tài chính quốc tế IFRS9, đồng thời triển khai toàn diện cả hai chuẩn mực này trong quý IV năm 2021.

TPBank được đánh giá cao về hệ số CAR – tỉ lệ an toàn vốn do áp dụng chuẩn quản trị rủi ro quốc tế Basel III trong khi các ngân hàng khác trong hệ thống chỉ đang áp dụng Basel II. Các yêu cầu nâng cao của Basel III buộc TPBank phải giám sát chặt chẽ các yêu cầu về vốn, mức đệm vốn, khả năng bù đắp rủi ro, quản lý rủi ro thanh khoản và tỷ lệ đòn bẩy. Tỷ lệ CAR cao thể hiện sự chủ động cao trong phòng ngừa rủi ro, đồng thời thể hiện mức độ bảo vệ tài sản của khách hàng, của ngân hàng, của cổ đông.

Đối với việc triển khai các yêu cầu của ILAAP, bộ chỉ tiêu an toàn thanh khoản của TPBank không chỉ bao gồm các chỉ tiêu theo quy định của Ngân hàng Nhà nước, mà đã tích hợp cả các chỉ tiêu tiên tiến theo thông lệ quốc tế. Kế hoạch thanh khoản và nguồn vốn đã được xây dựng chi tiết theo kỳ hạn và sản phẩm cho ba năm tiếp theo. Đặc biệt, việc kiểm tra sức chịu đựng thanh khoản đã được thực hiện cho cả quãng thời gian ngắn hạn và dài hạn. ILAAP yêu cầu ngân hàng phải tính toán tác động thanh khoản của tất cả các rủi ro, kể cả rủi ro pháp lý, rủi ro chiến lược, rủi ro danh tiếng. Đây vốn là các loại rủi ro khó định lượng hơn, nhưng có thể gây tác động nghiêm trọng đến thanh khoản nếu xảy ra. Mặc dù vậy, kết quả kiểm tra sức chịu đựng theo ILAAP cho thấy lượng tài sản có tính thanh khoản cao TPBank hiện có vẫn cao hơn giá trị yêu cầu trong kịch bản căng thẳng nhất, thể hiện TPBank có đầy đủ khả năng đảm bảo các nghĩa vụ tài chính trong mọi tình huống có thể xảy ra.

Ông Nguyễn Hưng, Tổng Giám đốc TPBank chia sẻ: “Khi triển khai đồng thời các chuẩn mực này, áp lực về kế hoạch vốn của ngân hàng trong trung và dài hạn là rất lớn, buộc TPBank phải lập kế hoạch chặt chẽ, tối ưu hoá nguồn vốn, xây dựng các kế hoạch kinh doanh hiệu quả nhằm đảm bảo sự phát triển nhanh nhưng vững bền của ngân hàng.”

“Chúng tôi có thể tự tin khẳng định các chuẩn mực quốc tế TPBank đang áp dụng và triển khai một cách thực chất, toàn diện sẽ nâng cao chất lượng hoạt động, đảm bảo sự phát triển bền vững, tiếp tục tăng cường uy tín và vị thế của ngân hàng trên cả thị trường trong nước và thị trường quốc tế.”, ông Hưng chia sẻ thêm.

Tính đến hết tháng 9 năm 2022, TPBank đã hoàn thành 72% kế hoạch lợi nhuận cả năm với lợi nhuận trước thuế lũy kế đạt 5.926 tỷ đồng tăng 1.532 tỷ đồng so với cùng kỳ. Tỷ lệ cho vay trên tiền gửi của khách hàng (LDR) tính đến hết tháng 9 đạt 60,91%, đảm bảo an toàn so với mức trần đặt ra là 85%. Tỷ lệ nợ xấu được kiểm soát ở mức dưới 1%, phản ánh chất lượng tín dụng và chất lượng tài sản tốt của TPBank.

Cho tới sự công nhận trên thị trường quốc tế

Mới đây, The Asian Banker vừa đưa ra bảng Bảng xếp hạng 500 ngân hàng mạnh nhất khu vực Châu Á – Thái Bình Dương, cập nhật lại vị trí xếp hạng liên quan đến sức khỏe tài chính của các ngân hàng. Bảng xếp hạng năm nay có nhiều sự thay đổi bất ngờ, đặc biệt tại Việt Nam với vị trí dẫn đầu thuộc về TPBank. Từ vị trí thứ 7 trong bảng xếp hạng tại năm 2021, TPBank bất ngờ được The Asian Banker xướng tên và xếp hạng ở vị trí hàng đầu với tổng điểm 3.31 và sở hữu 5 tiêu chí đạt điểm tối đa, bao gồm: Tiền gửi, Lợi nhuận trên tài sản, Tỉ lệ chi phí trên doanh thu, Dự phòng rủi ro cho vay đối với tổng nợ xấu, Thanh khoản.

Cùng lúc đó, International Business Magazines (IBM), tạp chí tin tức quốc tế với hệ thống phân tích chuyên sâu về tài chính, kinh tế, ngân hàng, công nghệ đã vinh danh TPBank là ngân hàng áp dụng chuẩn mực quốc tế cao nhất về quản trị rủi ro và quản trị tài chính Việt Nam 2022. Trải qua 3 vòng đánh giá, đại diện IBM đánh giá cao về khả năng quản trị rủi ro, quản trị tài chính của TPBank, trong đó đặc biệt ấn tượng với Chuẩn mực Báo cáo tài chính quốc tế IFRS-9 mà TPBank đang áp dụng.

Trước đó, TPBank là một trong 9 ngân hàng được Moody’s nâng xếp hạng nhà phát hành và tiền gửi nội tệ, ngoại tệ dài hạn (từ B1 lên mức Ba3); xếp hạng rủi ro đối tác của ngân hàng được giữ nguyên ở mức Ba3. Triển vọng xếp hạng ở mức ổn định và nhận định TPBank sở hữu khả năng sinh lời tốt, chất lượng tài sản an toàn, nền tảng vốn vững chắc và khả năng thanh khoản cao. Đại diện Moody’s cho biết, việc nâng điểm tín nhiệm cơ sở BCA cho TPBank dựa trên triển vọng tăng trưởng kinh tế tích cực của Việt Nam cũng như sự cải thiện đáng kể về chất lượng tài sản của ngân hàng, trong đó chú trọng tới những cải thiện từ sức mạnh tín dụng nội tại (standalone credit strength), đặc biệt là công tác xử lý nợ xấu, cải thiện mạnh mẽ nguồn vốn của ngân hàng.