Phát hành trái phiếu doanh nghiệp được lợi gì?

Kinh tế - Ngày đăng : 13:00, 20/05/2014

Qua quý 1/2014 các doanh nghiệp tiếp tục đăng ký phát hành riêng lẻ gần 5,200 tỷ đồng trái phiếu, trong đó khối lượng đã phát hành thực tế là 450 tỷ đồng.

Thống kê của VCCI cho thấy nhu cầu về vốn của doanh nghiệp năm nay cũng tăng, 51% doanh nghiêp sẽ duy trì quy mô hiện hành, 42% sẽ mở rộng kinh doanh sản xuất và chỉ có 7% sẽ cắt giảm quy mô trong năm 2014.

Tại sao lãi suất cao hơn đi vay nhưng doanh nghiệp vẫn chọn phát hành trái phiếu?

So với đi vay ngân hàng, lãi suất phát hành trái phiếu có thể cao hơn do rủi ro nhiều hơn, nhưng các doanh nghiệp vẫn lựa chọn phương pháp phát hành trái phiếu thay vì phát hành cổ phiếu hay đi vay ngân hàng.

Nguồn: Internet |

Về lý do chọn phát hành trái phiếu doanh nghiệp, theo ông Trần Minh Hoàng - Chuyên viên phân tích VCBS, bên cạnh lãi suất (coupon) còn phải xét đến chi phí phát hành. Chi phí này sẽ biến động rất khác nhau tùy theo hình thức phát hành và chi phí tư vấn. Do đó, rất khó để chỉ căn cứ vào lãi suất và đi đến kết luận là “đắt” hay “rẻ” so với đi vay ngân hàng. Doanh nghiệp sẽ lựa chọn hình thức huy động vốn phù hợp nhất với lợi ích của chính doanh nghiệp đó tại một thời điểm xác định thay vì chỉ đơn thuần dựa vào yếu tố lãi suất.

Ông Hoàng chia sẻ thêm, so với việc đi vay ngân hàng, một số ưu điểm của phát hành trái phiếu có thể kể đến như doanh nghiệp sẽ được giải ngân ngay và toàn bộ thay vì việc giải ngân có lộ trình từng đợt. Như vậy, doanh nghiệp huy động được tiền từ trái phiếu sẽ chủ động nguồn vốn hơn trong khi các doanh nghiệp đi vay ngân hàng khi muốn giải ngân phải giải trình cụ thể, chờ đợi ngân hàng phê duyệt và trong không ít trường hợp, khi tín dụng được giải ngân thì cơ hội kinh doanh đã đi qua. Với một số trường hợp, đặc biệt là khi lãi suất thấp, doanh nghiệp có thể phát hành trái phiếu kỳ hạn dài với lãi suất cố định để tận dụng nguồn vốn với chi phí thấp. Trong khi đối với hình thức đi vay ngân hàng thông thường, lãi suất thường là thả nổi và sẽ được rà soát thay đổi định kỳ.

Đối với việc huy động vốn bằng cổ phiếu, hình thức này không phải lúc nào cũng khả thi, và còn chịu biến động, rủi ro của thị trường. Thêm nữa, nguồn vốn huy động từ hình thức này đôi khi chưa thể sinh lời ngay, gây áp lực lên lợi nhuận trên mỗi cổ phiếu (EPS). Cuối cùng là tỷ lệ đòn bẩy tài chính, doanh nghiệp sẽ cố gắng đạt được tỷ lệ tối ưu nhất có thể, và điều này sẽ tác động trực tiếp lên quyết định việc doanh nghiệp muốn huy động vốn theo hình thức nào.

Bên cạnh đó, trong bối cảnh lợi suất trái phiếu liên tục giảm, cơ hội đầu tư vào trái phiếu chính phủ hoặc được chính phủ bảo lãnh cũng vì thế mà bị thu hẹp. Do đó, các nhà đầu tư sẽ để ý đến các kênh đầu tư khác nhiều hơn. Mặc dù mặt bằng lãi suất chung hiện giờ là tương đối thấp, nhưng các tổ chức tín dụng vẫn có thể có được mức lợi nhuận hợp lý ở mức 3-5% cộng với lãi suất huy động 12 tháng.

Tuy nhiên, ông Hoàng lưu ý rằng tính thanh khoản và độ minh bạch thấp vẫn là những điểm yếu khiến nhà đầu tư thận trọng đối với loại hình trái phiếu doanh nghiệp.

Trong năm 2014, một số doanh nghiệp lớn đang trong kế hoạch phát hành trái phiếu như CTCP Phát triển Hạ tầng Kỹ thuật (HOSE: IJC) có kế hoạch phát hành trái phiếu riêng lẻ trị giá 1,000 tỷ đồng kỳ hạn 5 năm để bổ sung vốn cho 2 dự án mở rộng là Sunflower và Prince Town. Hay CTCP Hoàng Anh Gia Lai (HOSE: HAG) cũng hoàn tất đợt chào bán 1,000 trái phiếu doanh nghiệp năm 2014 với mệnh giá 1 tỷ đồng, kỳ hạn 5 năm, lãi suất 12% cho kỳ tính lãi đầu tiên. Cũng với khối lượng tương đương, CTCP Tập Đoàn Đại Dương (HOSE: OGC) sẽ phát hành 980 tỷ đồng trái phiếu riêng lẻ năm 2014 với kỳ hạn 3 năm và là trái phiếu không có tài sản đảm bảo. CTCP Kinh doanh và Phát triển Bình Dương (HOSE: TDC) chọn hình thức tái cơ cấu tài chính công ty thông qua việc phát hành trái phiếu 500 tỷ đồng kỳ hạn 5 năm.

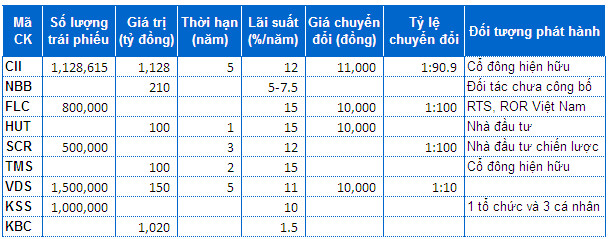

Khi doanh nghiệp chọn trái phiếu chuyển đổi

Tên tuổi nổi tiếng trong việc phát hành trái phiếu, đặc biệt trái phiếu chuyển đổi chính là CTCP Đầu tư Hạ tầng Kỹ thuật TPHCM (HOSE: CII). Trong nửa đầu năm 2014, CII sẽ chào bán hơn 1 triệu trái phiếu chuyển đổi cho cổ đông với lãi suất 12%/năm. Mức giá chuyển đổi trái phiếu là 11,000 đồng/cp theo tỷ lệ 1:90.9. Đợt phát hành lần này cũng nhằm mục tiêu thanh toán cho đợt phát hành năm 2007 trước đó (500 tỷ đồng) đã đến lúc đáo hạn.

Chia sẻ về lý do chọn trái phiếu, ông Lê Vũ Hoàng – Chủ tịch HĐQT CII cho biết tại ĐHĐCĐ thường niên 2014, công ty ưu tiên huy động vốn từ phát hành trái phiếu doanh nghiệp do hình thức này ít tốn kém nhất, lãi suất thấp hơn vay tín dụng ngân hàng.

Không xác định trước giá sẽ chuyển đổi như CII, trong kế hoạch phát hành 210 tỷ đồng trái phiếu chuyển đổi của CTCP Đầu tư Năm Bảy Bảy (HOSE: NBB), Công ty sẽ chuyển đổi căn cứ theo giá cổ phiếu NBB trung bình 30 phiên giao dịch gần nhất trừ đi 10-20% hoặc theo phương án chốt giá chuyển đổi. Lãi suất trái phiếu của NBB khá thấp, chỉ 5-7.5%.

Một số công ty đang có kế hoạch phát hành trái phiếu chuyển đổi  |

Ngoài ra, nhiều doanh nghiệp khác cũng đã có kế hoạch phát hành trái phiếu chuyển đổi với lãi suất từ 10-15%/năm như CTCP Địa ốc Sài Gòn Thương Tín - Sacomreal (HNX : SCR), CTCP Transimex-SaiGon (HOSE: TMS), CTCP Chứng khoán Rồng Việt (VDS) và CTCP khoáng sản Na Rì Hamico (HOSE: KSS). Đặc biệt Tổng công ty PT Đô thị Kinh Bắc - CTCP (HOSE: KBC) dự kiến phát hành 1,020 tỷ đồng trái phiếu chuyển đổi riêng lẻ với lãi suất rất thấp chỉ ở mức 1.5%/năm. Riêng với TMS, việc phát hành không hề dễ dàng vì đây là kế hoạch đã được thông qua từ ĐHĐCĐ thường niên 2011, 2012 nhưng chưa thực hiện do thị trường không thuận lợi và 2014 là năm thứ ba cho phương án này.

Theo ý kiến của ông Trần Minh Hoàng, đối với phát hành trái phiếu chuyển đổi, mức giá chuyển đổi có ý nghĩa quyết định đối với sức hấp dẫn của trái phiếu. Khi giá chuyển đổi được chủ động giảm về mức thấp, doanh nghiệp có thể đang muốn nâng xác suất của việc thực hiện chuyển đổi trái phiếu. Điều này đặc biệt đúng với trường hợp doanh nghiệp xác định rằng thị trường hiện tại không quá khả quan và khả năng tăng giá cổ phiếu của doanh nghiệp trong tương lai có thể không lớn.

Ở góc độ cổ đông, ông Hoàng cho biết, lợi ích của họ có thể bị ảnh hưởng do với mức giá chuyển đổi thấp hơn, lượng cổ phiếu chuyển đổi từ trái phiếu sẽ tăng thêm và theo đó tạo áp lực pha loãng đối với giá cổ phiếu. Tuy nhiên, khi chuyển được lượng chứng khoán nợ thành chứng khoán vốn, doanh nghiệp sẽ tránh được áp lực thanh toán các khoản trái phiếu tới hạn. Theo đó, với dòng tiền không bị ảnh hưởng, doanh nghiệp có thể duy trì được nguồn lực ổn định dành cho hoạt động sản xuất và thu được kết quả tốt hơn. Do vậy, tuy giá chuyển đổi thấp có thể khiến nhiều cổ đông không hài lòng trong ngắn hạn nhưng lại đem về nhiều lợi ích cho doanh nghiệp và cổ đông trong dài hạn.

Minh Hằng