Phân tích kỹ thuật cổ phiếu ”nóng”: SD5 - CTCP Sông Đà 5

Kinh tế - Ngày đăng : 10:15, 27/11/2013

TÍN HIỆU KỸ THUẬT QUAN TRỌNG

Dài hạn: Vùng kháng cư 18,000 – 20,000 rất mạnh. Đây là vùng đỉnh của tháng 03/2007, tháng 08/2008 và gần đây nhất là tháng 02/2011. Vì vậy, khối lượng tích lũy tại vùng này là rất nhiều nên dự kiến sẽ có rung lắc rất mạnh nếu giá test lại.

Trong các đợt bứt phá gần đây thì giá thường đảo chiều và giảm nhẹ trở lại mỗi khi đến gần vùng này nên dự kiến khả năng phá vỡ vùng kháng cự 18,000 – 20,000 trong ngắn hạn là không cao.

SMA 100 đang hỗ trợ rất tốt. Xu hướng dài hạn của SD5 đã chuyển sang tăng trưởng kể từ khi cổ phiếu này phá vỡ được SMA 100 vào tháng 01/2013. Kể từ sau khi giá phá vỡ SMA 100, ngưỡng này liên tục hỗ trợ tốt mỗi khi có điều chỉnh xuất hiện.

Ngắn hạn: MACD vẫn đang duy trì trên ngưỡng zero-base. Chỉ báo này đã đạt đến vùng khá cao nên dự kiến sẽ có điều chỉnh trong ngắn hạn. Tuy nhiên, MACD vẫn đang duy trì trên ngưỡng zero-base nên dự kiến xu hướng ngắn hạn vẫn sẽ là tăng trưởng.

Thanh khoản ổn định ở mức cao. Khối lượng khớp lệnh đã vượt lên trên mức trung bình 20 phiên gần nhất (tương đương 200,000 đơn vị/phiên) trong nhiều tuần liên tiếp cho thấy lực cầu vẫn đang dồi dào.

Các ngưỡng hỗ trợ/kháng cự đáng chú ý xác định theo Fibonacci:

• Ngưỡng 0% : 12,500

• Ngưỡng 23.6% : 15,400

• Ngưỡng 38.2% : 17,100

• Ngưỡng 50.0% : 18,600

• Ngưỡng 61.8% : 20,000

• Ngưỡng 100.0%: 24,500

Chiến lược trading: Do cổ phiếu này đang test lại vùng kháng cự mạnh 18,000 – 20,000 nên khả năng tăng trưởng mạnh trong ngắn hạn không cao. Nhà đầu tư có thể cân nhắc bán ra nếu giá test lại vùng 18,000 – 20,000, với quan điểm cần mua lại nếu giá phá vỡ hoàn toàn vùng này.

MỘT SỐ THÔNG TIN ĐÁNG CHÚ Ý

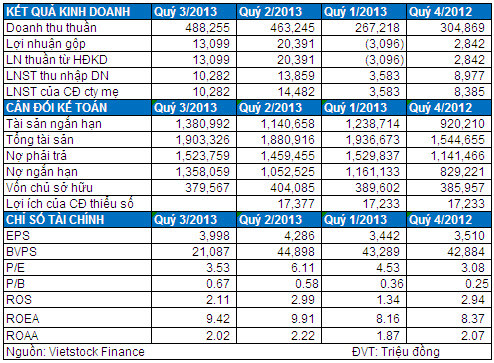

Lợi nhuận cao, nhưng chi phí lãi vay đã tăng mạnh. Theo BCTC hợp nhất, doanh thu của SD5 trong 9T/2013 đạt 1,229 tỷ đồng, tăng mạnh gần 70% so với cùng kỳ năm ngoái. Tuy nhiên lợi nhuận sau thuế chỉ đạt 25.8 tỷ đồng, chỉ tăng nhẹ 11% so với cùng kỳ.

Lợi nhuận sau thuế của SD5 chỉ tăng nhẹ chủ yếu xuất phát từ:

(1) Tỷ lệ lãi gộp sụt giảm so với cùng kỳ năm ngoái. Theo đó, tỷ lệ lãi gộp 9T/2013 chỉ đạt 13.2%, trong khi cùng kỳ năm ngoái lên tới 18.7%

(2) Bên cạnh đó, chi phí tài chính lại gia tăng mạnh vì chi phí lãi vay của SD5 phải trả trong kỳ tăng mạnh 67% so với cùng kỳ năm ngoái lên đến 95.6 tỷ đồng. Lý do chủ yếu là khoản mục vay nợ (ngắn và dài hạn) đã gia tăng mạnh trong kỳ, bên cạnh lãi suất phải trả vẫn đang duy trì ở mức khá cao (xem thêm bên dưới).

Hàng tồn kho tiếp tục gia tăng. Tổng giá trị hàng tồn kho của SD5 đến cuối tháng 9/2013 là gần 717 tỷ đồng, tăng mạnh 89% so với đầu năm, tập trung chủ yếu ở chi phí kinh doanh dở dang nhưng SD5 không cung cấp thêm thông tin chi tiết.

Tăng cường vay nợ với lãi suất đứng ở mức cao. Tổng nợ vay phải trả lãi của SD5 tính đến cuối tháng 09/2013 là gần 1,119 tỷ đồng, tăng mạnh 56.5% so với đầu năm; trong đó vay nợ ngắn hạn là 727 tỷ đồng và vay nợ dài hạn là 392 tỷ đồng.

Nợ vay của SD5 gia tăng mạnh trong kỳ chủ yếu để bù đắp cho lượng hàng tồn kho gia tăng mạnh; bên cạnh đó là để đáp ứng nhu cầu nguồn vốn lưu động do khoản phải thu gia tăng.

Theo báo cáo soát xét 6T/2013, lãi suất đầu vào của các khoản vay hiện tại là khá cao, dao động chủ yếu từ 13.5%-18%.

Thông tin cho thấy HĐQT của SD5 đã thông qua việc vay 7 triệu USD của Ngân hàng phát triển Châu Á (ADB) để tái cơ cấu các khoản nợ với lãi suất cao. Thời gian vay vốn dự kiến từ quý 4/2014 và quý 1/2015, và SD5 sẽ được hưởng lãi suất ưu đãi cùng thời gian ân hạn 5 năm kể từ ngày vay vốn.

Như vậy, trong tương lai áp lực chi phí lãi vay có thể được hạ nhiệt. Tuy nhiên, trước mắt yếu tố này sẽ tiếp tục ảnh hưởng lên hoạt động của SD5 trong quý 4/2013 và hầu hết năm 2014.

Sẽ có lợi nhuận đột biến từ việc tái cơ cấu các khoản đầu tư? Năm 2013, SD5 sẽ thực hiện việc tái cơ cấu các khoản đầu tư của mình theo kế hoạch đã phê duyệt:

· Bán 12.49% vốn cổ phần tại CTCP Đầu tư và Phát triển Điện Tây Bắc, tương đương tổng mệnh giá chào bán 45.3 tỷ đồng. Đây là chủ đầu tư dự án Nhà máy Thủy điện Nậm Chiến II, Nhà máy Thủy điện Nậm Công và Nhà máy Thủy điện Nậm Sọi.

· Tái cơ cấu khoản đầu tư tại CTCP Đầu tư Xây dựng và Phát triển Năng lượng Sông Đà 5 (Nhà máy Thủy điện Sông Chảy 5).

Nhiều khả năng trong thời gian tới SD5 sẽ thoái vốn tại những công ty này và giúp mang đến kỳ vọng về lợi nhuận đột biến. Trong 9T/2013, SD5 cũng đã thoái toàn bộ vốn ở S55, theo chủ trương tái cấu trúc của Tổng Công ty Sông Đà.

Ngành kinh doanh sẽ gặp nhiều khó khăn. Hiện doanh thu của SD5 chủ yếu tập trung vào lĩnh vực xây dựng thủy điện và định hướng trong tương lai sẽ có thêm mảng xây dựng nhà máy nhiệt điện, điện hạt nhân và giao thông.

Hiện tiềm năng ngành thuỷ điện đã gần như cạn kiệt khi các dự án nhà máy thuỷ điện lớn đã khan hiếm, trong khi các nhà máy thuỷ điện nhỏ cũng đang trong thời điểm khó khăn. Bên cạnh đó, khó khăn về nguồn vốn đầu tư công trong thời gian gần đây cũng là trở ngại lớn cho hoạt động kinh doanh của SD5.

Giao dịch và Định giá. Thanh khoản của SD5 mặc dù không quá nổi bật khi giao dịch trung bình 52 tuần chỉ hơn 90 ngàn đơn vị, nhưng cổ phiếu này vẫn đang thu hút sự chú ý của dòng tiền. Giá cổ phiếu SD5 đã tăng mạnh mẽ hơn 3.4 lần kể từ đầu năm đến nay, và hiện vẫn đang giao dịch với P/B chỉ 0.67 lần, P/E đứng ở mức 3.5 lần.

Nguyễn Đức Cường & Nguyễn Quang Minh (Phòng Nghiên cứu Vietstock)