Gần 26,000 tỷ đồng chôn ở Tài sản “có” khác là các khoản phải thu. Đây là những khoản phải thu gì, ai là con nợ mà ngân hàng hào phóng không thu hồi trong một thời gian dài như vậy?

Trên thị trường đang rộ lên thông tin liên quan đến “kịch bản” Ngân hàng TMCP Phương Nam - SouthernBank (PNB) sẽ được sáp nhập vào Ngân hàng TMCP Sài Gòn Thương Tín - Sacombank (HOSE: STB).

Phát biểu với báo chí, Chủ tịch HĐQT Sacombank cho rằng việc nhận sáp nhập SouthernBank là thuận lợi vì tương đồng vốn và chủ sở hữu. Đồng thời, SouthernBank cũng nhận thấy việc tự tái cấu trúc là không khả thi nên đã đề nghị được sáp nhập vào Sacombank.

Sẽ cần một thời gian nữa mới có câu trả lời chính thức liệu việc sáp nhập này có diễn ra hay không. Tuy nhiên, giới đầu tư đang hoài nghi về lợi ích thực sự của việc nhận sáp nhập này, hay đây chỉ là một cuộc “giải cứu”, khi mà tình hình tài chính của PNB vẫn đang rất khó khăn? Phân tích báo cáo tài chính 9T/2013 sẽ cho chúng ta thấy điều này.

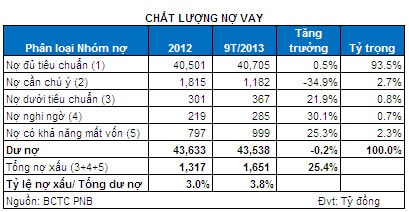

Không tăng trưởng dư nợ nhưng nợ xấu tiếp tục tăng mạnh. Tính đến cuối tháng 9/2013, tổng giá trị khoản mục cho vay khách hàng của PNB là gần 43,539 tỷ đồng giảm nhẹ 0.2% so với đầu năm.

Dự phòng rủi ro cho vay và cho thuê tài chính khách hàng ở mức 896 tỷ đồng giảm nhẹ 1.4% so với cuối năm 2012 và chiếm 2.1% tổng dư nợ.

Mặc dù dư nợ cho vay giảm nhẹ, nhưng tỷ lệ nợ xấu của PNB lại tăng khá mạnh 25% so với năm trước, từ 3% lên mức 3.8% - cao hơn mức định hướng của NHNN.

Huy động khách hàng gia tăng nhưng hiệu quả không cao. Số dư huy động vốn khách hàng của PNB đến cuối tháng 9/2013 đạt 66,528 tỷ đồng, tăng đáng kể ở mức 17% so với đầu năm.

Tuy nhiên, tỷ lệ Cho vay khách hàng/Huy động (LDR) hiện khá thấp chỉ ở mức 65%. Tỷ lệ LDR có khuynh hướng giảm dần qua các năm cho thấy PNB thu hẹp quy mô cho vay khách hàng và không ngạc nhiên khi hiệu quả tài chính đạt được là không cao.

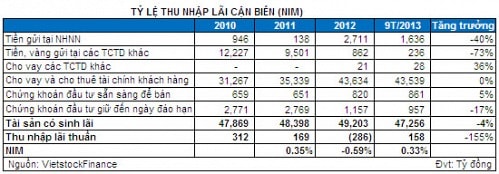

Tỷ lệ thu nhập lãi cận biên rất thấp trong nhiều năm. Mặc dù cải thiện về thu nhập lãi thuần, nhưng tỷ lệ thu nhập lãi thuần (NIM) của PNB vẫn khá thấp, chỉ đạt mức 0.33% trong 9T/2013, tương ứng với mức 0.44% cho cả năm. Đây là tỷ lệ khá thấp nếu so với các ngân hàng đang niêm yết trên sàn chứng khoán. Đáng lưu ý, năm 2012, PNB còn bị thua lỗ từ hoạt động cho vay khi thu nhập lãi thuần âm 286 tỷ đồng.

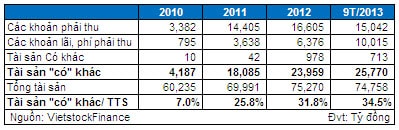

Gần 26,000 tỷ đồng chôn ở Tài sản “có” khác là các khoản phải thu. Một điểm rất đáng lưu ý trong BCTC là tổng giá trị tài sản “có” khác của PNB cuối tháng 9/2013 là 25,770 tỷ đồng, chiếm đến 34.5% tổng tài sản. Trong đó, chiếm phần lớn là các khoản phải thu với 15,042 tỷ đồng và các khoản lãi và phí phải thu lên đến 10,015 tỷ đồng.

Cần chú ý thêm là các khoản phải thu này đã gia tăng mạnh và được “treo” trong suốt nhiều năm qua (xem thêm ở bảng dưới). Câu hỏi đặt ra là: đây là những khoản phải thu gì, ai là con nợ mà PNB hào phóng không thu hồi trong một thời gian dài như vậy?

Thông tin chi tiết về các khoản phải thu này không hề được công bố trong BCTC 9T/2013. Tuy nhiên, theo BCTC kiểm toán năm 2012 thì các khoản phải thu của ngân hàng chủ yếu đến từ: các khoản phải thu nội bộ 321 tỷ đồng như tạm ứng mua nhà, phải thu nội bộ khác…, các khoản phải thu bên ngoài 16,100 tỷ đồng và chi phí xây dựng dở dang 183 tỷ đồng.

Khoản phải thu bên ngoài trị giá 16,100 tỷ đồng chủ yếu bao gồm các khoản phải thu do cấn trừ nợ vay, phải thu nhà ở, quyền sử dụng đất, phải thu các công ty, phải thu do TCKT, TCTD phát hành chứng khoán, phải thu từ hợp đồng hợp tác đầu tư, phải thu do cấn trừ nợ vay bằng vàng, USD…

Một khi tài sản bị ứ đọng vào các khoản mục như thế này thì không có gì khó hiểu khi PNB gặp khó khăn thanh khoản và hiệu quả kinh doanh rất khiêm tốn, thể hiện qua tỷ lệ thu nhập lãi thuần và ROE, ROA rất thấp. ROEA và ROAA của năm 2011 là 5.92% và 0.35%, năm 2012 tương ứng chỉ vỏn vẹn có 2.88%, 0.17%.

Như vậy, có thể thấy: PNB đang gặp nhiều khó khăn khi: (1) hoạt động cho vay gặp khó và chất lượng nợ vay vẫn đang xấu đi, (2) tồn tại khoản phải thu rất lớn không thu hồi được, và (3) hiệu quả hoạt động suy giảm liên tục qua nhiều năm.

Duy Nam