BĐS Phát Đạt: Giãn nợ, giảm giá bán nhưng sẽ vẫn còn lao đao?!

Kinh tế - Ngày đăng : 13:12, 19/02/2014

Được cơ cấu nợ vay từ ngắn hạn sang dài hạn, nhưng áp lực trả lãi vay và nợ gốc đang tăng cao. Hàng loạt các yếu tố khác sẽ khiến cho hoạt động kinh doanh của PDR càng thêm khó khăn trong thời gian tới.

Kết quả kinh doanh 2013 tiếp tục tuột dốc. CTCP Phát triển Bất động sản Phát Đạt (HOSE: PDR) công bố BCTC năm 2013 với doanh thu đạt 39.62 tỷ đồng, giảm 62% so với năm 2012; lợi nhuận trước thuế đạt 3.87 tỷ đồng, giảm 40%.

Hoạt động kinh doanh chính của PDR không mấy khả quan khi lỗ 1.5 tỷ đồng. trong khi lợi nhuận trước thuế có được chủ yếu nhờ lợi nhuận khác đạt hơn 5.4 tỷ đồng, phần lớn là khoản tiền phạt hợp đồng nhận được.

So với kế hoạch kinh doanh điều chỉnh đề ra cho năm 2013 thì PDR gần hoàn thành kế hoạch doanh thu 40 tỷ đồng, và vượt 29% kế hoạch lợi nhuận trước thuế điều chỉnh (3 tỷ đồng).

Gánh nặng hàng tồn kho vẫn chưa vơi. Rủi ro thanh toán rất cao. Hàng tồn kho của PDR vẫn tiếp tục gia tăng mạnh trong năm 2013. Tính đến cuối năm 2013, tổng giá trị hàng tồn kho của PDR là gần 5,156 tỷ đồng tăng thêm 489 tỷ đồng, tương ứng tăng 10.4% so với đầu năm.

Giá trị hàng tồn kho của PDR tập trung chủ yếu ở Dự án The Everich 2 với 3,360.4 tỷ đồng (tăng 414.5 tỷ đồng so với đầu năm 2013), Dự án The Everich 3 với 1,488.5 tỷ đồng (tăng 73.8 tỷ đồng), Dự án Nhà Bè 225.5 tỷ đồng và Dự án Long Thạnh Mỹ 80.8 tỷ đồng.

Tổng giá trị hàng tồn kho của PDR tính đến cuối năm 2013 chiếm hơn 91.2% tổng tài sản và chiếm 96.3% tổng giá trị tài sản ngắn hạn. Có thể thấy rủi ro thanh toán của PDR là rất cao, đặc biệt trong giai đoạn đóng băng kéo dài của thị trường bất động sản.

Vốn hóa chi phí lãi vay 416 tỷ đồng, đầy tăng giá vốn dự án. Với tổng nợ vay phải trả lãi năm 2013 là 2,774 tỷ đồng ở mức lãi suất 15%, tổng chi phí phí lãi vay phải trả trong năm 2013 ước hơn 416 tỷ đồng. Tuy nhiên, tổng chi phí lãi vay được hạch toán trong năm lại bằng 0. Như vậy, nhiều khả năng chi phí lãi vay phát sinh trong năm 2013 đã PDR được hạch toán vào giá vốn của dự án.

Với tổng giá trị hàng tồn kho tăng thêm trong năm ở mức 489 tỷ đồng, trong đó ước tính chi phí lãi vay vốn hóa khoảng 416 tỷ đồng, thì rõ ràng hoạt động đầu tư dự án của PDR đang có dấu hiệu chững lại.

Nếu PDR tiếp tục gặp khó khăn trong việc triển khai bán hàng trong thời tới thì chi phí lãi vay vốn hóa sẽ tiếp tục khiến giá vốn của PDR gia tăng, gây bất lợi không nhỏ trong cạnh tranh về giá.

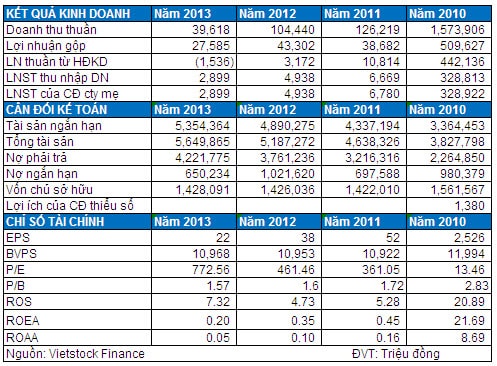

Bảng: Chỉ tiêu tài chính PDR giai đoạn 2010 – 2013 (Nguồn: VietstockFinance)

Giảm giá mạnh nhưng vẫn không thanh lý được? Đầu tháng 9/2013, PDR cho biết sẽ giảm giá bán 50% trong cuối quý 3/2013 để đưa 34 căn biệt thự và 41 nhà phố thương mại thuộc dự án EverRich 3 vào kinh doanh. Việc giảm giá bán này nhằm tạo nguồn thu để tiếp tục đầu tư cho các dự án khác, chuẩn bị cho kế hoạch kinh doanh 2014-2015.

Tuy nhiên, với kết quả doanh thu trong quý 4 không mấy mấy khởi sắc chỉ đạt 12.8 tỷ đồng từ hoạt động cung cấp dịch vụ, thì dường như việc PDR giảm giá 50% vẫn không mang lại được sức hút trên thị trường.

Được cơ cấu nợ vay từ ngắn hạn sang dài hạn, nhưng áp lực trả lãi vay và nợ gốc đang tăng cao. Năm 2013, tổng nợ vay của PDR gần 2,774 tỷ đồng, chiếm hơn 49% tổng nguồn vốn. Trong đó, tổng nợ vay ngắn hạn của PDR là 194 tỷ đồng, giảm 293 tỷ đồng so với đầu năm 2013. Nợ dài hạn tăng thêm khoản tương ứng 295 tỷ đồng trong năm lên gần 2,580 tỷ đồng. Như vậy, nhiều khả năng khoản nợ ngắn hạn của PDR đã được tái cơ cấu sang nợ dài hạn.

Phân tích chi tiết các khoản nợ dài hạn cho thấy có khoản huy động bằng trái phiếu với tổng trị giá gần 2,137 tỷ đồng, mức lãi suất 15% và có kèm theo quyền mua căn hộ. Hy vọng giảm bớt gánh nặng trả nợ gốc cũng như lãi trái phiếu của PDR sẽ đến từ việc các trái chủ thực hiện quyền mua căn hộ. Tuy nhiên, trong thời điểm hiện tại việc các công ty nắm giữ trái phiếu thực hiện quyền là điều khó có thể xảy ra. Do đó áp lực chi phí lãi vay vốn hóa vào dự án vẫn sẽ rất lớn.

Các khoản nợ vay tại ngân hàng hiện tại của PDR cũng có mức lãi suất khá cao 15%/năm. Đáng chú ý, năm 2014 áp lực trả nợ gốc của PDR sẽ tăng cao hơn khi có thêm một số khoản vay lớn bước vào giai đoạn phải hoàn trả nợ gốc. Hiện lãi vay và lãi trái phiếu phải trả (được hạch toán trong khoản mục phải trả dài hạn) của PDR lên tới gần 713 tỷ đồng.

Ngành nghề mới vẫn chưa xuất hiện. Trong ĐHCĐ thường niên năm 2013, PDR cho biết lĩnh vực chính của công ty này vẫn sẽ là bất động sản, nhưng công ty này cũng đang triển khai một số ngành nghề khác để đảm bảo nguồn thu. Nhìn vào kết quả kinh doanh năm 2013 của PDR thì có lẽ hoạt động của ngành nghề mới vẫn chưa xuất hiện.

Kết luận: Hoạt động kinh doanh của PDR trong năm 2013 không có nhiều khởi sắc. Việc giảm giá bán dự án cũng chưa mang lại kết quả như mong đợi. Áp lực về trả nợ gốc và lãi vay sẽ tiếp tục gia tăng tạo khó khăn cho dòng tiền. Hoạt động đầu tư đình trệ và nỗi lo về chi phí lãi vay vốn hóa lên giá vốn sẽ khiến cho hoạt động kinh doanh của PDR càng thêm khó khăn trong thời gian tới.

Duy Nam