DRC: Yếu tố nào chi phối lợi nhuận năm 2014?

Kinh tế - Ngày đăng : 13:10, 18/02/2014

Hưởng lợi nguyên vật liệu giá rẻ, lợi nhuận gộp năm 2013 cải thiện mạnh

Theo BCTC hợp nhất (chưa kiểm toán) năm 2013, doanh thu thuần của DRC tăng trưởng 0.5% so với năm 2012, đạt 2,798.9 tỷ đồng. Tỷ suất lợi nhuận gộp của công ty tiếp tục được cải thiện khi tăng từ 21.3% (2012) lên 25.6% (2013) và qua đó giúp cho lợi nhuận gộp đạt 716.7 tỷ đồng.

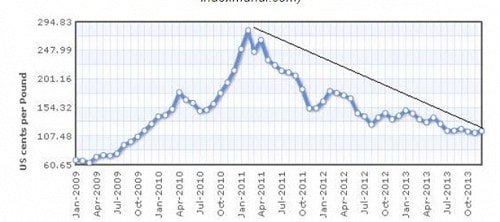

Lợi nhuận gộp của DRC được cải thiện đáng kể trong năm qua nhờ hưởng lợi từ giá nguyên vật liệu rẻ, cụ thể là giá của cao su tổng hợp và cao su tự nhiên sụt giảm từ năm 2011 đến nay (Xem thêm biểu đồ bên dưới để thấy rõ hơn điều này).

Biểu đồ: Giá cao su giao sau trên SGD Hàng hóa Singapore 2009 - 2013 (Nguồn: Indexmundi.com)

Được biết, chi phí cao su đang chiếm tới 49% chi phí nguyên vật liệu của DRC, tiếp theo là vải mành chiếm 16%, carbon đen chiếm 9%. Do đó, việc giá cao su giảm mạnh có tác động không nhỏ lên lợi nhuận gộp.

Đây cũng là nguyên nhân chính giúp cho lợi nhuận sau thuế của DRC cuối năm 2013 đạt 375.3 tỷ đồng, tăng mạnh 20.2% so với năm 2012 và vượt 20% so với kế hoạch đề ra đầu năm 2013.

Nhiều khả năng trong năm 2014, DRC sẽ tiếp tục hưởng lợi từ chi phí nguyên vật liệu rẻ khi:

(1) Lượng nguyên vật liệu tồn kho giá rẻ vẫn còn lớn. Cụ thể, tổng giá trị nguyên vật liệu cuối năm 2013 đạt 315.2 tỷ đồng, cao hơn mức tích trữ trung bình hằng năm (2010-2012) khoảng 8.3%.

(2) Nhiều chuyên gia dự báo giá cao su sẽ có xu hướng đi ngang hoặc chỉ tăng nhẹ khi lực cầu của thế giới vẫn đang ở mức thấp; đặc biệt khi Trung Quốc, thị trường chiếm tới 60% kim ngạch xuất khẩu cao su của Việt Nam, vẫn đang còn gặp nhiều khó khăn.

Đầu ra khó khăn, tăng trưởng doanh thu 2014 kỳ vọng ở mức thấp

Mặc dù doanh thu vẫn duy trì ở mức khá ổn định so với năm 2012, nhưng có một số dấu hiệu cho thấy DRC cũng phải đối mặt với những khó khăn nhất định trong việc tìm kiếm đầu ra trong năm 2013. Có thể thấy rõ điều này khi:

(1) Chi phí bán hàng tăng mạnh tới 24.2% so với năm 2012 lên mức 74.4 tỷ đồng.

(2) Thực hiện chính sách tín dụng nới rộng khiến cho số ngày thu tiền bình quân tăng từ 21.7 ngày (2012) lên 26.7 ngày trong năm 2013.

(3) Từ năm 2011 đến 2013, tốc độ tăng trưởng doanh thu của DRC đã chậm lại. Cụ thể, tốc độ tăng trưởng qua các năm đó là 22.06% (2011), 5.62% (2012) và 0.5% (2013).

Nguyên nhân dẫn đến sự giảm tốc của doanh thu xuất phát từ: (1) Nền kinh tế trong nước vẫn còn gặp nhiều khó khăn, lực cầu yếu, (2) Môi trường cạnh tranh ngày càng gay gắt khi các doanh nghiệp vốn FDI như Michelin, Goodyear, Maxxis, HanKook tràn vào Việt Nam. Thêm vào đó, lượng sản phẩm với giá thấp và chất lượng thấp từ Trung Quốc cũng gây cho doanh nghiệp không ít khó khăn.

Tiềm năng tăng trưởng doanh thu của DRC trong năm 2014 được kỳ vọng dựa vào dự án sản xuất lốp radial đi vào hoạt động trong tháng 6/2013. Tuy nhiên, nhiều khả năng tốc độ tăng trưởng doanh thu vẫn sẽ duy trì thấp vì nhà máy này mới đi vào hoạt động và công suất mới ở mức thấp.

Dòng tiền kinh doanh suy yếu, nợ vay ngân hàng tăng mạnh

Theo Báo cáo lưu chuyển tiền tệ năm 2013, dòng tiền thuần từ hoạt động kinh doanh của DRC đạt 174.2 tỷ đồng, sụt giảm mạnh tới 3.2 lần so với năm 2012. Nguyên nhân chính khiến cho dòng tiền kinh doanh suy yếu là do DRC đã tăng các khoản phải thu khách hàng và tăng cường đầu cơ vào hàng tồn kho giá rẻ.

Dòng tiền đầu tư trong kỳ âm 563.4 tỷ đồng, chủ yếu là do công ty đầu tư vào hai dự án lớn, đó là dự án sản xuất lốp xe radial và dự án di dời nhà máy sản xuất từ Bắc Mỹ An vào Khu công nghiệp Liên Chiểu.

Để bù đắp sự thiếu hụt ở dòng tiền đầu tư, DRC đã tiến hành tăng cường vay nợ ngân hàng để tài trợ. Cụ thể, tổng số tiền mà công ty đã vay mới trong năm 2013 đạt 2,458.6 tỷ đồng, khiến cho khoản nợ vay ngắn hạn tăng gấp 4.6 lần so với cuối năm 2012, đạt 544.3 tỷ; trong khi đó, khoản nợ vay dài hạn cũng tăng 13.4% và đạt 874 tỷ đồng.

Như vậy, chi phí lãi vay của DRC có thể sẽ gia tăng mạnh trong năm 2014 và ảnh hưởng đến lợi nhuận của công ty.

Chi phí khấu hao tăng mạnh, ảnh hưởng đến tỷ suất lợi nhuận gộp

Theo BCTC 2013, tài sản hữu hình của DRC tăng mạnh gấp 9.4 lần so với đầu năm 2013 và đạt 1,661.3 tỷ đồng. Trong khi đó, chi phí sản xuất kinh doanh dở dang cũng sụt giảm mạnh 6.5 lần so với đầu năm xuống 188 tỷ đồng.

Nguyên nhân chính là do trong kỳ DRC đã hoàn thành xong dự án radial và tiến hành ghi nhận giá trị tài sản cố định. Như đã đề cập ở trên, công suất hoạt động của nhà máy raidal trong năm 2014 được kỳ vọng không cao, trong khi đó DRC phải tiến hành ghi nhận chi phí khấu hao.Nhiều khả năng việc ghi nhận chi phí khấu hao sẽ khiến cho chi phí giá vốn hàng bán của DRC tăng và qua đó giảm tỷ suất lợi nhuận gộp của công ty so với năm 2013.

Như vậy, trong năm 2014 nhiều khả năng lợi nhuận sau thuế của DRC sẽ sụt giảm so với năm 2013, khi (1) Tốc độ tăng trưởng doanh thu được kỳ vọng ở mức thấp, (2) Ghánh nặng từ chi phí lãi vay, và (3) Chi phí khấu hao gia tăng sau hoạt động đầu tư lớn.

Hữu Trọng