3 trải nghiệm thất bại điển hình trong đầu tư năm 2013

Kinh tế - Ngày đăng : 13:29, 11/12/2013

Thị trường luôn biến động và dường như chúng ta lại có những trải nghiệm mới qua thời gian. Những kinh nghiệm rút ra dưới đây được tổng kết từ công việc chuyên môn cá nhân, cũng như từ thực tiễn hoạt động trading của nhiều nhà đầu tư quan sát được trong năm vừa qua.

(1) Không có chiến lược phòng ngừa rủi ro

Cắt lỗ và phòng ngừa rủi ro là một bài học khá cũ trên thị trường nhưng hầu như luôn được nhắc đến sau mỗi năm. Nhà đầu tư, đặc biệt là những nhà đầu tư mới tham gia thị trường, rất ít khi xác định ngưỡng cut loss trước khi mua cổ phiếu. Điều này khiến cho nhiều người bị bất ngờ nếu thị trường không diễn biến giống như dự tính ban đầu.

Năm 2013 thực sự là một năm có nhiều biến động lớn nên những nhà đầu tư dạng này thường bị thua lỗ khá nặng trước những đợt giảm giá mạnh bất ngờ (thrust down).

Dưới đây là một ví dụ điển hình của mã cổ phiếu IJC về việc cắt lỗ trong năm 2013.

Khi giá chạm vào vùng hỗ trợ 7,100 – 7,600 thì việc mua vào tại vùng này là hợp lý vì vùng này đã hỗ trợ tốt trong giai đoạn tháng 10/2012 – 11/2012 nên độ tin cậy cao. Tuy nhiên, khi giá xuyên thủng vùng này và đồng thời phá vỡ luôn cả trendline hỗ trợ trung hạn vào tháng 08/2013 thì việc cắt lỗ là một quyết định sáng suốt; bởi sau đó giá tiếp tục rơi rất mạnh trong nhiều tuần.

Việc phòng ngừa rủi ro, cụ thể là một chiến lược cắt lỗ hợp lý khi những dự đoán trước khi mua bị đảo lộn là hết sức cần thiết.

(2) Chỉ nên mua/bán theo breakout khi khối lượng và xu hướng ủng hộ

Khối lượng giao dịch luôn đóng một vai trò quan trọng trong quá trình phân tích và đầu tư. Giá và khối lượng biến động cùng chiều thì xu hướng sẽ được duy trì tốt và mạnh mẽ. Nếu hai đại lượng này có biểu hiện ngược chiều nhau thì xu hướng hiện hành sẽ dễ bị đảo ngược.

Điều này lại càng mang ý nghĩa quan trọng tại các điểm breakout. Nếu giá phá vỡ một ngưỡng kháng cự để đi lên nhưng khối lượng lại sụt giảm mạnh thì nguy cơ thất bại của điểm breakout đó là rất lớn. Mặt khác, cũng cần phải lưu ý là nếu hướng breakout của giá ngược với xu hướng dài hạn thì nên thận trọng.

Hầu hết những cổ phiếu nhận được sự ủng hộ của khối lượng và xu hướng thì đều biến động theo hướng của breakout. Ví dụ, trong tháng 08/2013, cổ phiếu PVT đã phá vỡ được vùng đỉnh cũ 6,000 – 6,300. Giá cũng đang nằm bên trên SMA 100 vào thời điểm này chứng tỏ xu hướng dài hạn đang là tăng trưởng mạnh.

Mặt khác, khối lượng cũng duy trì khá ổn định và tăng trưởng tốt trong giai đoạn này (thể hiện qua sự đi lên của đường EMA 20 của khối lượng). Vì vậy, đây là một điểm mua theo breakout khá an toàn. Sau đó, PVT tiếp tục bứt phá rất mạnh và tăng hơn 50%.

(3) Phải nhận biết được sự dịch chuyển của dòng tiền

Sự dịch chuyển của dòng tiền ở đây được hiểu theo hai khía cạnh: sự dịch chuyển ra/vào thị trường và sự dịch chuyển giữa các nhóm cổ phiếu.

Để nhận biết được dòng tiền đang bơm vào hay rút ra khỏi thị trường thì cần quan sát khối lượng và dòng tiền thông minh.

Thanh khoản luôn báo hiệu trước sự phục hồi/giảm điểm. GIới phân tích thường sử dụng EMA 20 ngày của khối lượng để nhận biết những tín hiệu cảnh báo sớm về sự thay đổi trong động lực tăng trưởng của thị trường. Khi khối lượng khớp lệnh vượt lên trên EMA 20 thì đó có thể là dấu hiệu báo hiệu cho một đợt tăng trưởng mới vì dòng tiền đang bơm vào thị trường. Còn ngược lại, khi khối lượng rơi xuống dưới EMA 20 thì cho thấy dòng tiền đang rút ra khỏi thị trường.

Bên cạnh đó, quan sát thêm chỉ số VS-NVI VN (đại diện cho dòng tiền thông minh), chúng ta nhận thấy nếu chỉ số này vượt lên trên EMA 20 thì sẽ có một đợt tăng trưởng dài hạn xuất hiện trên VN-Index.

Tuy nhiên, việc phát hiện được xu hướng chính vẫn chưa hoàn toàn đảm bảo cho thành công của một nhà đầu tư trong năm 2013. Đã có khá nhiều nhà đầu tư phân tích đúng xu hướng nhưng vẫn không có được lợi nhuận và thậm chí bị lỗ do chọn sai nhóm cổ phiếu cần đầu tư. Để hạn chế được việc này, cần phải có phương pháp để nắm bắt được sự dịch chuyển dòng tiền giữa các nhóm cổ phiếu.

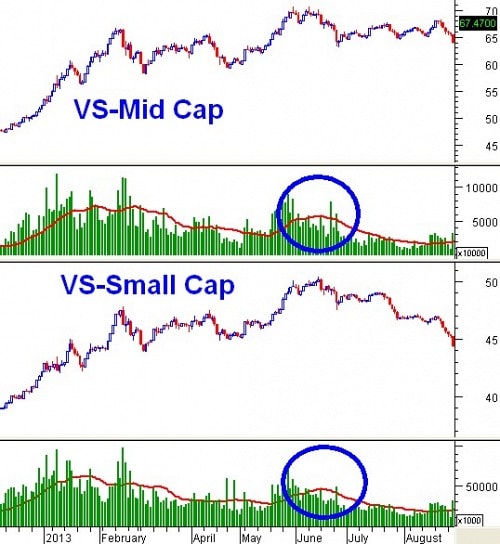

Phương pháp thường sử dụng nhất là quan sát sự tăng giảm thanh khoản của các nhóm chỉ số VS-Large Cap, VS-Mid Cap... Ví dụ điển hình nhất là giai đoạn tháng 05/2013 – 07/2013 và giai đoạn tháng 08/2013 – 11/2013.

Trong giai đoạn tháng 05/2013 – 07/2013, khối lượng của VS-Large Cap liên tục duy trì mức rất cao và thường xuyên cao hơn 1.2 – 2 lần so với mức trung bình 20 phiên gần nhất (dù có bị gián đoạn vào tuần đầu tiên của tháng 07/2013 nhưng sau đó đã phục hồi mạnh trở lại). Điều này cho thấy dòng tiền chảy vào nhóm cổ phiếu Large-Cap rất mạnh (kể từ khi khối lượng vượt lên trên EMA 20)

Trong khi đó, dòng tiền rút mạnh ra khỏi nhóm mid-cap và small-cap. Điều này thể hiện qua sự sụt giảm mạnh cả về chỉ số lần thanh khoản của hai chỉ số VS-Mid Cap và VS-Small Cap. Những nhà đầu tư tập trung vào nhóm cổ phiếu mid-cap và small-cap trong giai đoạn tháng 05/2013 – 06/2013 hầu như rất khó tìm kiếm được lợi nhuận.

Nguyễn Quang Minh (Phòng Nghiên cứu Vietstock)